Kapitelübersicht

Bitcoin-Gewinne und -Verluste versteuern

💡

- Bitcoin-Gewinne werden, je nachdem wie die Gewinne entstanden sind, sehr unterschiedlich besteuert.

- Gewinne aus dem Verkauf von Bitcoin müssen versteuert werden, wenn sie nach weniger als einem Jahr Haltedauer realisiert werden und mindestens 1.000€ betragen.

- Steuerlich werden Gewinne aus dem Bitcoin-Verkauf derzeit als privates Veräußerungsgeschäft gesehen, ähnlich wie der Verkauf von Kunst oder Schmuckstücken.

- Wie hoch die Steuer auf Bitcoin-Gewinne ist, hängt vom persönlichen Einkommensteuersatz ab.

- Die steuerliche Situation bei Gewinnen durch Bitcoin-Mining kann unter Umständen recht kompliziert werden, da dies häufig als gewerbliche Tätigkeit gewertet wird.

- Verluste können in einigen Fällen mit Gewinnen verrechnet werden.

- Diese Regeln gelten nicht nur für Bitcoin, sondern für die meisten Kryptowährungen.

👉

- Um einen Überblick zu behalten, ob und wie Bitcoin-Gewinne versteuert werden müssen, ist es hilfreich, alle Käufe und Verkäufe genau zu dokumentieren.

- Verschaffe dir einen Überblick über deine Bitcoin-Gewinne und prüfe, ob die betreffenden Bitcoin-Einheiten weniger als ein Jahr gehalten wurden und versteuert werden müssen.

- Um einen Überblick zu behalten, helfen dir dabei diverse Cointracking Softwares, die teilweise auch auf deutsches Steuerrecht zugeschnitten sind.

- Falls deine Bitcoin-Gewinne versteuert werden müssen und diese mindestens 1.000€ betragen, gibst du diese in der Steuererklärung als Gewinne aus privaten Veräußerungsgeschäften an. Dies funktioniert mittlerweile mit ELSTER auch sehr einfach.

- Falls du Bitcoin-Mining betreiben möchtest, informiere dich gut über die steuerliche Situation. Unter Umständen bist du verpflichtet, dazu ein Gewerbe anzumelden.

Die steuerliche Situation ist auf dem Prüfstand

Da Bitcoin eine relativ neue Anlageklasse ist, gibt es hier noch keine darauf zugeschnittene Steuergesetzgebung. Die bisherige steuerliche Situation basiert unter anderem auf Urteilen von Gerichten, welche Bitcoin-Gewinne bisher als private Veräußerungsgewinne qualifizieren. Allerdings ist hier das letzte Wort noch nicht gesprochen und auch gesetzlich dürfte sich die Situation in Zukunft ändern. Daher solltest du bei deinem Bitcoin-Investment nicht darauf vertrauen, dass die heutige steuerliche Situation auch in Zukunft so beibehalten bleibt.

Die steuerliche Situation hängt von der Art des Gewinnes ab

Grundsätzlich können mit Bitcoin auf vier verschiedene Arten Gewinne gemacht werden

- Handelsgewinne, also Kauf und Verkauf von Bitcoin-Einheiten

- Mining, also das Schürfen neuer Bitcoin-Einheiten

- Cloud-Mining: Gemeinschaftliches Schürfen neuer Bitcoin-Einheiten

- Lending: Das Verleihen von Bitcoin-Einheiten

Gewinne aus Bitcoin-Handel

Bitcoins sind weder als gesetzliche Währung noch als gesetzliches Zahlungsmittel in Deutschland anerkannt. Daher werden sie anders besteuert als zum Beispiel Gewinne aus ausländischen Währungstransaktionen. Stattdessen werden Käufe und Verkäufe von Bitcoin steuerlich als private Veräußerungsgeschäfte behandelt. Wenn du einen Gegenstand wie ein Gemälde, Gold oder Ähnliches verkaufst und daraus einen Gewinn erzielt, wird dies genauso behandelt.

Wann muss der Gewinn versteuert werden?

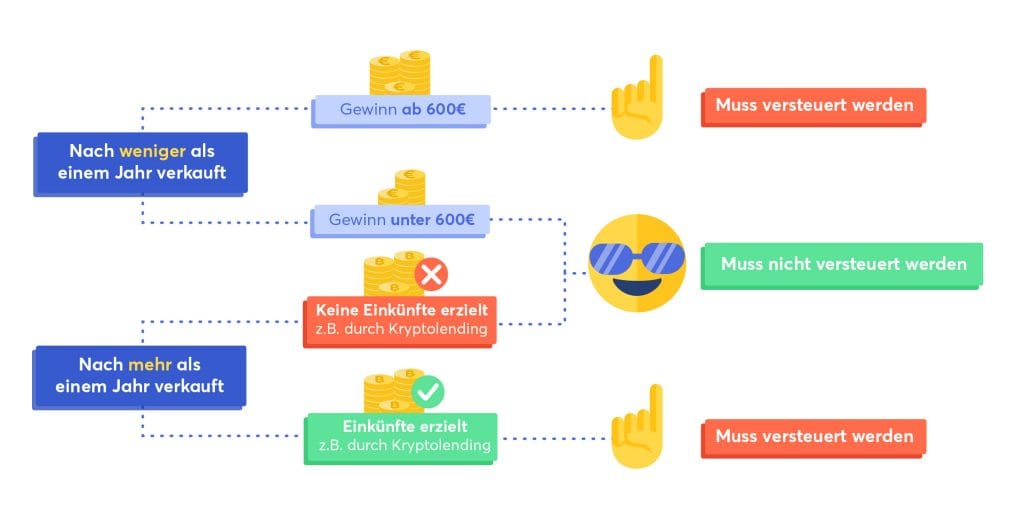

Gewinne aus dem Handel von Bitcoin müssen nur versteuert werden, wenn die betreffende Bitcoin-Einheit weniger als ein Jahr in deinem Besitz war. Diese Frist wird auch als Spekulationsfrist bezeichnet. Es lohnt sich also, Bitcoin-Einheiten mehr als ein Jahr zu halten und erst dann zu verkaufen.

Auch müssen Bitcoin-Gewinne nicht versteuert werden, wenn sie unter 1.000€ liegen. Diese 1.000€ werden als Freigrenze bezeichnet. Sobald der Gewinn diese Grenze erreicht hat, also 1.000€ und mehr im Kalenderjahr beträgt, muss dieser vollständig versteuert werden. Hierbei werden allerdings nicht nur Bitcoin-Gewinne betrachtet, sondern insgesamt deine privaten Veräußerungsgewinne. Wenn du also auch Gold verkauft hast, zählen diese Gewinne mit.

Vorsicht ist hier beim Bitcoin-Lending, -Staking oder ähnlichem geboten. Wenn Bitcoin-Einheiten als Einkunftsquelle genutzt werden, also auf irgendeine Weise jemals ein Ertrag damit erwirtschaftet wurde, gilt hier eine Spekulationsfrist von zehn Jahren.

Wie viele Steuern fallen an?

Gewinne aus Bitcoin-Handel werden wie ein zusätzliches Einkommen gewertet. Das heißt, es wird die normale Einkommenssteuer plus eventueller Kirchensteuer und Solidaritätszuschlag gezahlt.

Wie hoch die Steuer ist, hängt also vom zu versteuernden Gesamteinkommen ab und kann zwischen 14 und 45% liegen. Einkommen, das unter dem Grundfreibetrag von 12.096€ liegt, wird nicht versteuert. Darüber wird der nächste Euro mit 14% besteuert und dieser Steuersatz steigt mit jedem weiteren Euro bis 42% an. Diese Prozentzahl wird auch als Grenzsteuersatz bezeichnet. Wer seinen persönlichen Grenzsteuersatz kennt, kann damit grob überschlagen, wie hoch Bitcoin-Gewinne versteuert werden.

Wie werden die Gewinne ermittelt?

Die Gewinne und die Haltedauer zu ermitteln, kann unter Umständen recht trickreich sein. Gerade wenn nicht nur ein Bitcoin-Kauf getätigt worden ist, sondern mehrere über verschiedene Zeiträume, stellt sich die Frage, welche Bitcoin-Einheit aus dem Portfolio denn jeweils gewinnbringend verkauft worden ist.

Hier gilt in der Regel das „First In-First Out“-Prinzip, auch genannt das FIFO-Prinzip. Bei einem Verkauf wird also als erstes die Bitcoin-Einheit verkauft, die zuerst gekauft worden ist. Auf diese Art wird immer der älteste Bitcoin zuerst verkauft, was mit Hinblick auf die Steuerfreiheit nach einem Jahr auch am günstigsten ist.

Vom FIFO-Prinzip kann abgewichen werden. Es kann ein anderes Prinzip, zum Beispiel „Last In-First Out“ (LIFO) verwendet werden. Es muss aber immer die gleiche Methode auf alle Wallets der gleichen Kryptowährung angewandt werden – auch in den folgenden Jahren. Erst wenn alle Bitcoin-Einheiten verkauft sind und danach neue gekauft werden, darf die Methode gewechselt werden. Wir empfehlen, immer die FIFO-Methode zu verwenden. Diese wird bei Aktien-Gewinnen ebenfalls angewandt und ist dem Finanzamt bekannt.

Verluste verrechnen und weniger Steuern zahlen

Verluste aus privaten Veräußerungsgeschäften, zu denen auch Bitcoin-Transaktionen zählen, können auf die entsprechenden Gewinne angerechnet werden. Dadurch wird der Gewinn kleiner gerechnet und es müssen entsprechend weniger Steuern gezahlt werden. Es können aber nur gleichartige Gewinne und Verluste miteinander verrechnet werden: Also können Bitcoin-Gewinne nicht zum Beispiel mit Verlusten aus Aktienverkäufen verrechnet werden und andersrum. Aus steuerlicher Sicht sind aber alle Gewinne aus privaten Veräußerungsgeschäften gleichartig. Bedeutet: Bitcoin-Verluste können zum Beispiel mit Gewinnen aus Gold-Handel verrechnet werden.

Außerdem musst du beachten, dass auch für Verluste die Haltedauer von einem Jahr gilt: Entsteht der Verlust also aus einem Verkauf einer Bitcoin-Einheit, die du schon länger als ein Jahr besitzt, ist dieser für die Steuer irrelevant.

Wie werden Bitcoin-Gewinne in der Steuererklärung eingetragen?

Bitcoin-Gewinne werden in der Steuererklärung in der Anlage SO (Sonstige Einnahmen) eingetragen. Zuvor müssen die Gewinne und die Haltedauer aber ermittelt werden. Dazu ist es hilfreich, die Käufe und Verkäufe zu dokumentieren, zum Beispiel in einer Excel-Tabelle. Es gibt auch sogenannte Cointracking Softwares, die dir dabei helfen:

Cointracking-Software, die dich beim Errechnen deiner Gewinne unterstützt:

In Verbindung damit lässt sich eine Steuersoftware nutzen, um eine Steuererklärung abzugeben. Einige Steuersoftware unterstützen auch explizit den Handel mit Kryptowährungen.

Gewinne aus Bitcoin-Lending oder Staking

Die Besteuerung von Gewinnen aus Krypto-Lending ist in Deutschland nicht abschließend geklärt und hier werden verschiedene Sichtweisen vertreten, die wir dir im Folgenden gerne darlegen. Unzweifelhaft ist jedenfalls Folgendes: Beim Lending verleihst du Bitcoin-Einheiten an jemand anderes und erhältst dafür eine Art Zins. Dies läuft ähnlich ab, wie bei der Wertpapierleihe. Geliehene Bitcoin-Einheiten können zum Beispiel für Leerverkäufe genutzt werden, um auf fallende Kurse zu wetten. Inzwischen gibt es hier zahlreiche Anbieter, über die man Peer-to-peer Bitcoin verleihen kann, ähnlich wie es von Bondora oder Mintos bekannt ist. Dies ist mit hohen Risiken verbunden, da die entsprechenden Coins nicht selbst verwahrt werden und die steuerliche Situation bislang unklar ist.

Behandlung als Kapitalerträge

Die vorherrschende Meinung zur Besteuerung von Lending-Gewinnen dürfte denjenigen vertraut sein, die bereits Erfahrungen mit der Besteuerung von Kapitalerträgen (also aus Zinsen, Dividenden und dem Verkauf von Aktien) gesammelt haben. Demnach sind die Gewinne aus Bitcoin-Lending Zinseinnahmen und die werden mit der Kapitalertragssteuer von 25% (plus Kirchensteuer und Solidaritätszuschlag) versteuert. Auf diese Gewinne kann auch der Sparerpauschbetrag angewandt werden, wenn er nicht schon durch andere Kapitalerträge ausgeschöpft ist.

In der Steuererklärung werden die Lendig-Gewinne in der Anlage KAP eingetragen.

Behandlung als sonstige Einnahmen

Das Bundesfinanzministerium hat am 17.06.2021 ein Schreiben an die Finanzämter entworfen, in dem diesen vorgeschrieben wird, wie mit Kryptogewinnen zu verfahren ist. Ein solches Schreiben hat keine Gesetzeskraft und die steuerliche Behandlung im Einzelnen kann angefochten werden, wenn sie gegen Gesetz oder die Rechtsprechung verstößt.

Demnach sind Gewinne aus Bitcoin-Lending steuerlich wie sonstige Einnahmen zu behandeln. Das bedeutet, sie werden in der Steuererklärung in der Anlage SO eingetragen und werden wie Einkommen mit dem persönlichen Steuersatz versteuert.

Erhöhung der Spekulationsfrist auf zehn Jahre

Sobald mit einer Bitcoin-Einheit ein Gewinn, zum Beispiel durch Lending, erzielt wurde, erhöht sich die Spekulationsfrist beim Verkauf auf zehn Jahre. Erst dann wäre ein Gewinn also steuerfrei.

🚀

Gewinne aus Bitcoin-Mining

Wer Bitcoin-Mining nachhaltig, selbstständig und mit einer Gewinnerzielungsabsicht betreibt, handelt aus steuerlicher Sicht gewerblich. Dementsprechend müssen die Gewinne auch versteuert werden.

Das bringt für Bitcoin-Miner einiges an administrativem Aufwand mit sich, denn durch das Mining bist du Gewerbetreibender und musst ein Gewerbe anmelden. Es muss nicht nur Einkommenssteuer, sondern evtl. auch Gewerbe- und Umsatzsteuer bezahlt werden.

Wann muss der Gewinn versteuert werden?

Die oben kurz angesprochenen Bedingungen (nachhaltig, selbstständig und mit Gewinnerzielungsabsicht) müssen zunächst erfüllt sein. Das bedeutet, wenn du zum Beispiel nur einmal ausprobierst, ob deine Grafikkarte fürs Mining geeignet ist und dadurch ein kleiner Gewinn anfällt, musst du dir über die Versteuerung keine Gedanken machen. In allen anderen Fällen, bist du jedoch besser beraten, es mit der Versteuerung ernst zu nehmen. In diesem Falle liegt eine gewerbliche Tätigkeit vor.

Wenn du weniger als 410€ pro Jahr durch Mining verdienst, wird dies als Nebeneinkunft angesehen und muss nicht versteuert werden. Alles, was darüber liegt, muss in der Steuererklärung angegeben werden. Je nachdem wie hoch der Gewinn ausfällt, können unterschiedliche Steuerarten anfallen:

- Einkommensteuer

- Gewerbesteuer (ab 24.500€ pro Jahr)

- Umsatzsteuer (grundsätzlich ab Umsatz von 22.000€ pro Jahr mit der Kleinunternehmerregelung)

Wie werden die Gewinne ermittelt?

Nicht ganz trivial ist die Gewinnermittlung beim Bitcoin-Mining. Für die Steuer ist relevant, wie viel der neu geschürfte Coin-Anteil zum Zeitpunkt der Schürfung Wert war. Während der Miner den ganzen Tag schürft und der Kurs permanent schwankt, ist die Frage: Wie kann ich diesen Wert nun ermitteln?

Hier erlauben die Finanzämter eine Vereinfachung: Es genügt, einen durchschnittlichen Tageskurs mit der Anzahl der am Tag geschürften Bitcoin-Einheiten zu multiplizieren. So erhält man den Tagesgewinn. Von diesem Gewinn können die dabei anfallenden Kosten, wie zum Beispiel Stromkosten oder Anschaffungskosten für die Mining-Hardware abgezogen werden.

Wird die Bitcoin-Einheit später verkauft, muss die Wertsteigerung nach dem Mining zusätzlich als Gewinn ausgewiesen werden.

🧐

Wie in dem obigen Beispiel zu erkennen ist, sind die verkauften Coins auch nach einem Jahr nicht steuerfrei, denn es handelt sich bei diesen gewerblich erzeugten Coins nicht um ein privates Veräußerungsgeschäft.

Professionelle Beratung ist sinnvoll

Wer plant, professionell Bitcoin-Mining zu betreiben, sollte sich in jedem Falle professionell steuerlich beraten lassen, da die steuerliche Situation deutlich komplexer ist, als beispielsweise beim Handel von Bitcoin. Auch ist es sinnvoll, sorgfältig abzuwägen, ob Mining in Deutschland bei der steuerlichen Situation und den vergleichsweise hohen Strompreisen überhaupt den Aufwand wert ist.

Cloud-Mining Gewinne

Die Besteuerung von Gewinnen aus Cloud-Mining ist besonders kompliziert und vor allem stark einzelfallabhängig. Ob es sich hier um eine private oder eine gewerbliche Tätigkeit handelt und welche Steuer hier gezahlt werden muss, kann von Details abhängen. Daher raten wir dir, bei Cloud-Mining Gewinnen in jedem Falle einen Experten zu konsultieren, der dir Auskunft über deine steuerliche Situation gibt.

Gewerbliche Tätigkeit

Es handelt sich beim Cloud Mining um eine gewerbliche Tätigkeit, wenn du selbst einen Einfluss auf das Mining nehmen kannst, indem du Beispielsweise die Hashrate beeinflussen kannst. In diesem Fall bist du unternehmerisch tätig: Du trägst das Risiko, dein eingesetztes Vermögen zu verlieren, hast die Chance einen Gewinn zu erzielen und kannst Einfluss auf das Geschäft nehmen. Dann gelten die gleichen Regeln, wie sie bereits oben beim Mining beschrieben sind: Du musst ein Gewerbe anmelden und unter Umständen Einkommen-, Gewerbe- und Umsatzsteuer zahlen.

Auch kann eine gewerbliche Tätigkeit vorliegen, wenn du in irgendeiner weise Provisionen erhältst, zum Beispiel indem du auch Freunde und Verwandte in das Mining mit einbindest.

Private Tätigkeit

Wenn es sich nicht um eine gewerbliche Tätigkeit handelt, muss der Gewinn als sonstige Leistung versteuert werden. Hier gibt es eine Freigrenze von 256€. Erst wenn du mehr verdient hast, als diese Freigrenze, musst du den Gewinn in die Steuererklärung eintragen.

Wie wird mein privater Cloud-Mining-Gewinn in der Steuererklärung eingetragen?

Gewinne aus sonstigen Leistungen werden in der Steuererklärung in Anlage SO eingetragen. Dabei wird immer genau das eingetragen, was in dem betreffenden Steuerjahr an Transaktionen stattgefunden hat: Wenn du also beispielsweise in einem Jahr nur einen Betrag an einen Cloud-Mining-Anbieter überwiesen, aber noch keinen Gewinn erwirtschaftet hast, trägst du in die Steuererklärung diesen Verlust als Werbungskosten ein, damit dieser für das kommende Jahr dem Finanzamt als Verlustvortrag bekannt ist. Wenn du dann im Folgejahr einen Gewinn erzielt hast, wird dieser mit dem Verlust aus dem Vorjahr verrechnet und erst, wenn du mehr Gewinn, als Verlust erzielt und über der Freigrenze von 256€ liegst, musst du den Gewinn versteuern.

Die durch das Cloud-Mining gewonnenen Bitcoin-Einheiten sind nach einem Jahr Haltedauer steuerfrei, wenn du sie verkaufst und es sich in dem Falle nicht um eine gewerbliche Tätigkeit handelt. Hier gelten dann die steuerlichen Regeln für den Handel mit Bitcoin.

Besonderheiten bei Bitcoin-Gewinnen im Betriebsvermögen

Bei der Unterscheidung der unterschiedlichen steuerlichen Situationen bringt bei Privatpersonen vor allem eine Frage viel Unsicherheit mit sich: Handelt es sich um eine private Tätigkeit (wie beim Handel oder beim Lending) oder handelt die Person gewerblich (wie beim Mining und teilweise beim Cloud-Mining)? Diese Frage entfällt bei Bitcoin-Gewinnen im Betriebsvermögen, so dass die steuerliche Situation hier deutlich einfacher sein kann: Gewinne aus dem Bitcoin-Handel, dem Bitcoin-Mining und dem Bitcoin-Lending sind hier jeweils als Betriebseinnahmen zu werten.

Wie werden Bitcoin-Gewinne in Österreich versteuert?

Die Besteuerung von Bitcoin-Gewinnen in Österreich ist der Besteuerung in Deutschland sehr ähnlich. So gilt bei Verkäufen auch hier die Steuerfreiheit ab einer Haltedauer einem Jahr. Bei einer kürzeren Haltedauer werden Bitcoin-Gewinne wie Einkommen versteuert. Die Freigrenze liegt hier bei 440€ im Jahr. Auf Gewinne aus Krypto-Lending fällt in Österreich die Kapitalertragssteuer an. Auch bei Mining verhält es sich in Österreich ähnlich. Dies wird als eine gewerbliche Tätigkeit angesehen und wird steuerlich so behandelt, wie die Herstellung von Wirtschaftsgütern.

Wie werden Bitcoin-Gewinne in der Schweiz versteuert?

Die steuerliche Situation in der Schweiz gestaltet sich recht simpel. In der Schweiz gibt es eine Vermögensteuer, so dass sämtliches Bitcoin-Vermögen jeweils zum Jahresendkurs versteuert wird. Die Vermögensteuer wird von den Kantonen erhoben und unterscheidet sich je nach Wohnort. Da bereits das Vermögen versteuert wird, sind Gewinne aus dem Verkauf mit Bitcoin dann steuerfrei.

Andere Gewinne mit Bitcoin-Einheiten, wie zum Beispiel aus Mining oder Lending werden als Einkommen aus beweglichem Vermögen gewertet und werden demnach wie Einkommen versteuert.