Thomas’ Fazit nach einem Jahrzehnt ETF-Investments

Vom aktiven Investor zum Sparplan-Anleger

Das mit Thomas und den ETFs war nicht unbedingt Liebe auf den ersten Blick. Obwohl sein Uni-Professor ihm schon in jungen Jahren eingebläut hat, wie wichtig das passive, breit gestreute Investieren ist (und gute Argument dafür hatte), handelte er lieber mit Einzelaktien und anderen spekulativen Produkten. Erst als seine Anstellung bei der Bank ihm das Wetten auf einzelne Aktien verbot, stieg Thomas auf ETFs um. Das war 2014, ein paar Jahre nach der Finanzkrise. Und zu einer Zeit, als die Finanzwelt noch eine andere war.

ETF-Sparen so günstig wie nie

In den 2010ern einen ETF zu kaufen, bedeutete, sich vor allem durch die Depotangebote der großen Banken zu wühlen. Von modernen Neobrokern mit Smartphone-App und sekundenschnellem Trading per Fingerswipe war man weit entfernt. Erst 2019 sollte der Anbieter Trade Republic seinen Broker auf den Markt bringen. Es dauerte nicht lange, da folgten weitere Konkurrenten und man kämpfte fortan um die Gunst der Anleger. Der Preiswettbewerb war eröffnet. Und er hält bis heute an. Musste man 2005 für einen globalen ETF mit mindestens 100 Mio. Euro Fondsvolumen noch mindestens 0,5% Gesamtkostenquote (TER) zahlen, ist diese jährliche Gebühr heute auf sagenhafte 0,05% gefallen. Stand 2023 war der günstigste breit gestreute ETF am Markt der Amundi Prime Global ETF.

ETFs mit der niedrigsten TER

| Name | TER |

|---|---|

ISIN IE0009DRDY20 | 0,05 % |

ISIN IE0003XJA0J9 | 0,07 % |

ISIN IE00BD4TXV59 | 0,10 % |

ISIN IE00BFXR5S54 | 0,10 % |

ISIN IE00BFY0GT14 | 0,12 % |

Quelle: finanzfluss.de/informer/etf/suche/

Nie war es günstiger als heute, sein Geld in Aktien zu investieren. Und damit ist der Kapitalmarkt in den vergangenen Jahren ein ganzes Stück demokratischer geworden. Das schlägt sich auch in der sagenhaften Auswahl an kostenlos besparbaren ETFs wieder. Beschränkte sie sich 2014 noch auf ein paar wenige, ständig wechselnde Aktions-ETFs, bieten inzwischen sieben verschiedene Broker jeweils ein paar Hundert Indexfonds mit kostenlosem Sparplan an.

Kosten sind key

Daran schließt sich direkt eine der zentralen Erkenntnisse aus zehn Jahren ETF-Investments an: Kosten sind Key. Selbst wenn das ETF-Investieren so günstig ist wie nie und die Unterschiede zwischen den einzelnen ETFs aus ein paar Nachkommastellen bestehen, haben die Kosten einen relevanten Einfluss auf die langfristige Rendite. Umso mehr, je schwächer die Kurse gestiegen sind. Bei einer langfristigen jährlichen Performance von 7% mögen 0,3% Gebühren nicht besonders zu Buche schlagen, bei 5% oder 4% Wertentwicklung pro Jahr dafür schon eher.

Wie günstig börsengehandelte ETFs sind, fällt besonders beim Vergleich mit den aktiv gemanagten Pendants auf. Die jährlich anfallende TER liegt nicht selten bei 1,5%, hinzu kommen oft einmalige Ausgabeaufschläge von 3,5% oder mehr, die Anleger gleich zu Anfang von ihrem investierten Vermögen abziehen müssen.

Die Kosten sind deswegen eine gute Stellschraube, um die Rendite des eigenen Portfolios zu optimieren. Das geht zum einen, indem Anleger direkt über die Börse investieren, statt ihr Geld einem aktiven Fondsmanager zu überlassen. Doch auch die Börsenöffnungszeiten spielen eine Rolle sowie die Gebühren des Brokers. Fast alle Anbieter haben in den vergangenen Jahren ihre Preise gesenkt, doch existieren teilweise nach wie vor massive Unterschiede.

70/30 hat sich bewährt

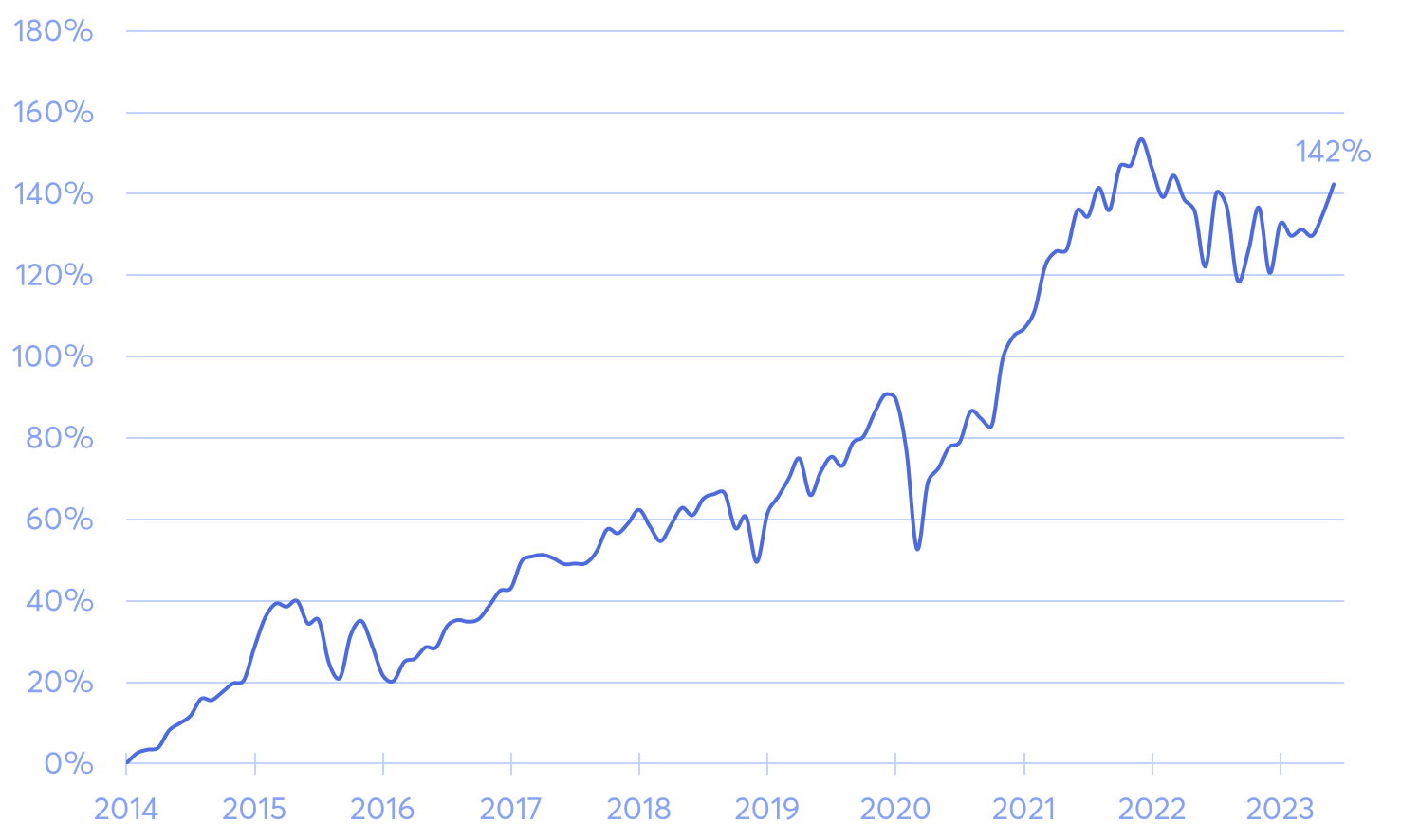

Günstig investieren zu können, ist ja schön und gut. Aber bringt das Ganze auch den gewünschten Erfolg? Die Performance-Zahlen von Thomas’ 70/30-Portfolio sprechen für sich: Aufs Jahr gerechnet brachten ihm seine Investments durchschnittlich 10,3% Rendite ein. Insgesamt, so die Bilanz nach neun Jahren, entspricht das knapp 142% Gesamtrendite. Das eigentlich Sensationelle daran: Dahinter steckt eine furchtbar simple Strategie. Bis vor zwei Jahren gehörte noch ein REIT-ETF zu Thomas Portfolio, doch viel exotischer wurde es nicht. Im Großen und Ganzen flossen 70% seines Vermögens in Aktien von Industriestaaten (MSCI World) und weitere 30% in Schwellenländer (MSCI EM).

Thomas’ ETF-Performance

Zugegeben: Es ist gerade ab 2014 für den globalen Aktienmarkt blendend gelaufen. Zwar sind stellenweise Einkerbungen in der Performance-Kurve erkennbar (2020; 2022), doch stand das vergangene Jahrzehnt grundsätzlich im Zeichen der Aktie. Unter anderem, weil die Inflation in dieser Zeit fast durchweg sehr niedrig lag, was wiederum zu einer beispiellosen Vermögenspreisinflation führte. Dazu ist Thomas ETF-Erfahrung lediglich eine Momentaufnahme und sollte nicht als Maßstab für zukünftige Entwicklungen herangezogen werden. Zumal sich der Blick in den Rückspiegel dafür noch nie gut geeignet hat.

Rebalancing kostet mehr Überwindung als gedacht

So viel Aufwand wie nötig und so wenig wie möglich. Wenn man so will, ist Thomas mit dieser Devise vor knapp zehn Jahren ins ETF-Investieren eingestiegen. Das Konzept ist aufgegangen: Pro Monat verbrachte er meist nicht mehr als eine Stunde mit seinem Portfolio. Einzig in einen Bereich hat er am Ende aber doch mehr Mühe gesteckt als gewünscht: das Rebalancing.

Damit gemeint sind Maßnahmen, um das eigene Portfolio nach einer Zeit wieder in Balance zu bringen. Denn steigt eine Anlage stärker als eine andere, nimmt diese mit der Zeit mehr Platz im Portfolio ein als geplant, was langfristig zu einem Klumpenrisiko führen kann. In regelmäßigen Abständen ist es daher sinnvoll, den großen Anteil wieder schrumpfen zu lassen, indem Anteile verkauft werden. Es gilt das Prinzip, von gut nach schlecht umzuschichten und dadurch (trotz passiver Anlagestrategie) gewissermaßen antizyklisch zu investieren. Nichtsdestotrotz kann sich das Umschichten merkwürdig anfühlen, findet Thomas rückblickend. Denn Teilverkäufe haben ihn stets an eine aktive Strategie erinnert und weniger an stures Buy and Hold.

ETFs sind wie Milchpackungen

Der Vergleich springt vielleicht nicht direkt ins Auge. Aber: Milch und ETFs haben etwas gemeinsam. Es gibt sie in schier unendlicher Auswahl. Und das, obwohl sie sich stets auf die gleiche Basis – im Falle der ETFs auf ein und denselben Index. Doch während wir uns vor dem Kühlregal die Zeit nehmen, zu vergleichen und abzuwägen, neigen wir bei ETFs dazu, das erstbeste Produkt zu kaufen. Auch wenn wir mit keinem von ihnen einen riesigen Fehler begehen würden, besitzen doch alle ETFs ihre spezifischen Eigenheiten. Etwa, was Replikationsmethode, Fondsvolumen, Kosten und Ausschüttung betrifft. Einmal zu verstehen, auf welche Eigenschaften es ankommt, ist also durchaus sinnvoll. Vor allem, seit es kinderleicht ist, anschließend den richtigen ETF zu finden. Schließlich gibt es seit diesem Jahr die Finanzfluss-ETF-Suche.

Krisen sind wertvoll

Die Coronapandemie war einzigartig, medizinisch wie gesellschaftlich. Und ebenso für Finanzfluss. Zum ersten Mal seit unserem jungen Bestehen erlebten wir 2020 als Unternehmen eine waschechte Börsenkrise (wir erinnern uns an Thomas’ Einsatz unter Palmen). Auch für Thomas ETF-Depot war der Kurseinbruch von zeitweise 30% binnen weniger Wochen bis dato einmalig. Ebenso rasant ging es anschließend wieder bergauf, wie ein Blick auf die Performance des MSCI World im Jahre 2020 zeigt. Bis Jahresende gelang es dem globalen Aktienmarkt sogar, seinen Vorkrisenstand um 7% zu übertreffen.

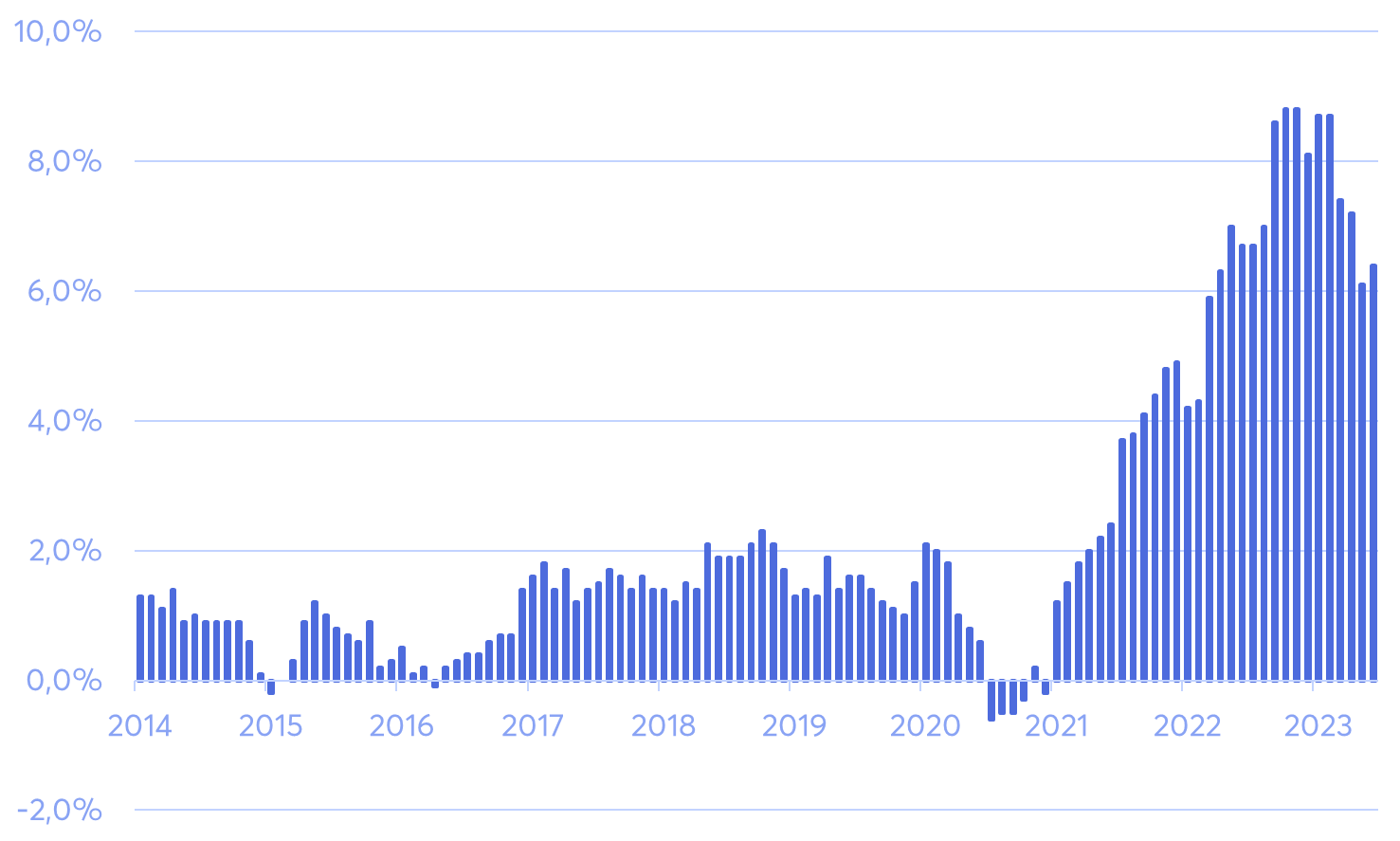

Man kannte es aus der Theorie und aus den Lehrbüchern, doch der Einbruch von 2020 hat es noch mal eindrücklich bewiesen: Krisen gehören zum Aktienmarkt dazu. Sie sind per se nicht schlimm und können der Rendite langfristig sogar förderlich sein. Gerade ETF-Anleger können mit einem Sparplan davon profitieren, wenn Fondsanteile zeitweise „günstiger“ zu haben sind. Niemand wollte den rauschhaften Anstieg der Kurse verpassen, Millionen Neu-Anleger strömten 2020 an die Börse. Bis sich nur ein Jahr später das Blatt wendete: Die Inflationsrate stieg erstmals seit Langem über die 2%-Marke und kletterte von dort aus immer weiter höher. Im Herbst 2022 lag sie zeitweise über 9%.

Inflationsrate (VPI) seit 2014

Die EZB steuerte gegen, erhöhte schrittweise den Leitzins und brachte damit die Zinswende ins Rollen: Kredite verteuerten sich, Anleihen und Tagesgeldkonten warfen (nominal) plötzlich wieder Rendite ab. Und am Aktienmarkt kühlte die Stimmung merklich ab. Seit Ende Mai befindet sich Deutschland offiziell in der Rezession. Die Situation ist eine andere als 2020 - auch, weil die Ursprünge der aktuellen Krise woanders liegen.

Doch die Learnings werden am Ende dieselben sein: Es kann an der Börse nicht immer nur nach oben gehen. Einbrüche, Durststrecken und deprimierende Seitwärtsbewegungen gehören genauso zum Aktienmarkt dazu wie gute Zeiten. Wichtig ist allein, sich als Anleger auf solche Phasen einzustellen und die Asset Allocation auf die eigene Risikobereitschaft abzustimmen. Beispielsweise, indem nur ein Teil des Vermögens in risikobehaftete Geldanlagen wie Aktien investiert wird.

Und man kann es nicht oft genug betonen: Krisen entpuppen sich im Nachhinein sehr oft als Rendite-Boost. Denn kommt die Erholung (und das wird sie früher oder später), profitieren Anleger davon, zuvor bei günstigeren Kursen eingekauft zu haben.

Wie geht es weiter?

10 Jahre ETF-Investieren haben gezeigt: Es lohnt sich, lange am Ball zu bleiben. Auch wenn Thomas Erfahrungen nur ein Ausschnitt sind, verdeutlichen sie doch, wie schnell sich an der Börse der Wind drehen kann – und warum das der Rendite nicht schaden muss.

Thomas für seinen Teil wird deswegen bei seiner Strategie bleiben und investieren wie gehabt: passiv und per Sparplan in globale ETFs. Welche das in zehn oder 20 Jahren sein werden, wird sich zeigen. Mit unserem ETF-Sparplan-Vergleich kannst du dafür die aktuellen Angebote vergleichen. Fakt ist, dass die Auswahl mit jedem Jahr wächst, während die Preise immer weiter sinken. Denn der Wettbewerb am Brokermarkt wird weitergehen. Und Anlegern in zehn Jahren vermutlich noch bessere Konditionen bescheren.

Kommentare (8)

C

Commander008

sagt am 21. Januar 2024

Einfach den Vanguard All World besparen und Ende im Gelände.........

P

Pavel Cherpeliyski

sagt am 13. Oktober 2023

Hallo zusammen, ich bin neu hier und ich tue es mir schwer mit dem Kauf zwischen zwei ETFs. Ich habe mir einmal den iShares Core MSCI World UCITS ETF (IE00B4L5Y983) und einmal den Lyxor Core MSCI World (DR) UCITS ETF - Acc (LU1781541179) tiefgründiger angeschaut. Ich konnte feststellen, dass der Lyxor im TER deutlich günstiger ist aber dafür sein Vondvolummen viel kleiner ist als bei dem iShares. Die ETFs sind im Bereichen: Zusammensetzung eins zu eins. Die einzigen unterschiede die ich feststellen kann sind: Das Jahr wann es gegründet worden ist und das/der TER. Ich habe die beiden für die letzten 5Jahre miteinander verglischen in dem % Bereich und beide konnten gleich gut abschließen. Könnt ihr mir bitte sagen, welchen besser geeignet wäre, weil ich als Anfänger nicht so ein großen unterschied feststellen kann? Danke für eure Hilfe und für die coole Videos :) Mit freundlichen Grüßen Pavel Cherpeliyski

T

Torsten

sagt am 17. August 2023

Spannender Artikel. Zum Thema Rebalancing habe ich mir nie richtig Gedanken gemacht. Primär auch deswegen, weil ich immer über den VERkauf aus einem ETF mit anschliessendem Neukauf für den anderen ETF nachgedacht hatte. Das machte für mich aus steuerlicher Sicht nie Sinn. Aber über die Anpassung der Raten geht es ja auch. Ggf nicht ad-hoc ... aber das macht ja nix. Spannende andere Frage: was mache ich mit einem ETF im Depot, der schon einen ordentlichen Gesamtwert angehäuft hat, aber im TER mittlerweile zu teuer ist? Die TER gilt ja immer - nicht nur bei Neukauf. Liegen lassen und die Kosten schlucken? Weil Verkauf klingt, solange ich das Geld nicht benötige, wenig spannend (primär der Steuern wegen). Was ist da zu empfehlen?

F

ForexDom

sagt am 15. August 2023

Was letzten Endes zählt ist kontinuität. Also Sparplan einstellen , Dynamik reinhauen die leicht über der generellen Inflationsrate liegt und dann einfach auch mal nix tun.

G

Gerd

sagt am 13. August 2023

Zum Thema "Rebalancing kostet mehr Überwindung als gedacht": Wer in der Vermögensaufbauphase ist (wie 95% der Anleger, die ich kenne), kann auch einfach seine Sparpläne anpassen und beim schlechter gelaufenen ETF zukünftig mehr kaufen, bis das gewünschte Verhältnis wieder hergestellt ist. Dann fallen die Teilverkäufe weg und es fühlt sich schon wieder etwas besser an. :-)

C

Chris

sagt am 11. August 2023

Hallo. Ich hatte die Amundi Prime Angebote angeschaut und auch Verspätung: was mir schnell aufgefallen ist sind die hohen Spreads. Hatte Prime Global - quasi World - und EM. Habe heute nochmal 15:30 geschaut. Beim Amundi Prime EM zur ‚besten Sendezeit‘ mehr als 4 ganze Cent pro Anteil fand ich schon recht hoch bei dem aktuellen Kurs. Da täuscht dann gerade bei Sparplänen die TER und der Trackingerror ein klein wenig. Hab gerade mal geschaut: ishares msci world sri jetzt gerade (22:00 ausserbörslich): Spread 2 Cent. Bei einmalkäufen vlt nich Sinn riesending- bei Sparplänen aber sich eine Notiz vorab wert, statt ausschließlich auf die TER zu schauen.

A

Anonym

sagt am 05. September 2023

Nie außerbörslich handeln. Ein Sparplan wird immer zur Handelszeit der Börse gekauft. Daher ist der Spread nicht das Problem.

K

Karsten

sagt am 11. August 2023

Ist es nicht besonders beeindruckend, wie hier alle Krisen und Überschwünge auf einer Zeitskala von 10 Jahren nur noch Fluktuationen sind? Ein Hoch auf breite Streuung und langfristigen Anlagehorizont. Mein persönliches Fazit aus etwa demselben Zeitraum : eine größere Kunst war, im Hinblick auf persönliche Umstände und Ziele, in der richtigen Höhe investiert zu sein. Die Auswahl, welches breit streuende Produkt (ETF) man nimmt, kann da zur Nebensache werden.

Kommentar schreiben