Finanzfluss-Buch: Inhalte & Leseprobe

Seit wir euch das erste Mal von unserem Buch erzählt haben, erreichen uns laufend Fragen dazu: Ist es nur für Einsteiger geeignet? Gibt es ein Hörbuch? Und warum habt ihr das überhaupt gemacht? In diesem Blogartikel beantworten wir euch all das. Und für alle, die noch unsicher sind, ob sie die Investition wagen sollten, gibt es schon mal ein paar Seiten gratis zu lesen. Außerdem könnt ihr nachlesen, was die Presse (bisher) über unser Buch schreibt.

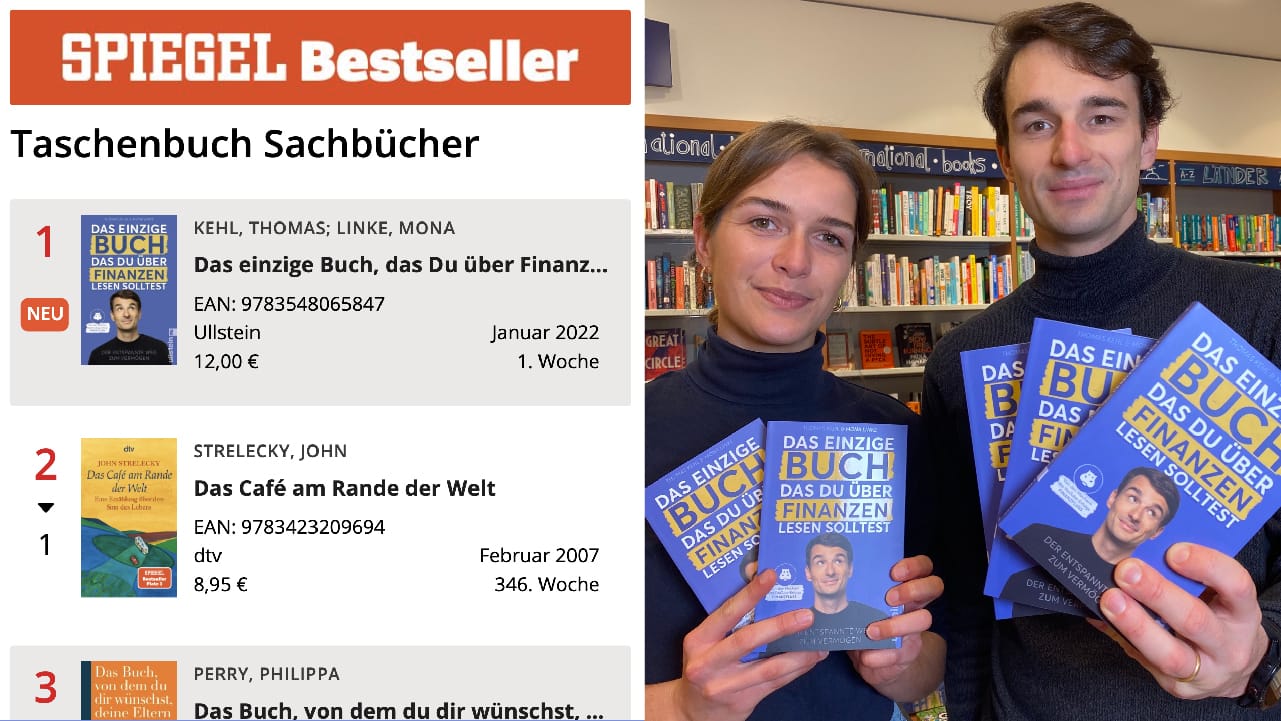

Vorab möchten wir euch aber einfach mal danken: Ihr seid der absolute Wahnsinn und habt es geschafft, uns in Woche 1 auf den ersten Platz in der Spiegel-Bestseller-Liste der Kategorie Sachbuch zu katapultieren!

Die 288 Seiten reichen tatsächlich aus, um sich künftig – ohne jegliche Vorkenntnisse! – im Börsendschungel, und nicht nur dort, zurechtzufinden.Ulf Sommer, Handelsblatt

Eure Fragen, unsere Antworten

Warum habt ihr ein Buch geschrieben?

Lohnt sich das Buch auch, wenn man schon (fast) alle Videos gesehen hat?

Lernt man die Basics oder eignet sich das Buch eher für Fortgeschrittene?

Werden Immobilien auch behandelt?

Sind die Inhalte auch für Österreich und die Schweiz relevant?

Geht es im Buch auch um 70/30?

Besteht die Möglichkeit, ein Buch signiert zu bekommen?

Wo kann man das Buch überall kaufen?

Warum kostet das Buch nur 12 Euro?

Wird es ein Hörbuch geben?

Werdet ihr das Buch selbst einsprechen?

Im Titel fehlt ein Komma.

Besonders interessant wird es, wenn Thomas von sich erzählt, wie er als junger Mann kurzzeitig für einen Strukturvertrieb gearbeitet und Versicherungen vertickt hat.Dani Parthum alias “die Geldfrau”

Diese Inhalte erwarten dich

- Sieben Glaubenssätze, die dich davon abhalten, dich um deine Finanzen zu kümmern

Die Rente wird schon reichen, die niedrigen Zinsen sind Schuld und ohne die Hilfe eines Finanzberaters bist du aufgeschmissen? Wir decken die größten Irrtümer auf. - Wo stehst du und wo möchtest du hin?

Deine finanzielle Situation unter der Lupe: Wir definieren deine Ziele und wie du sie erreichen kannst. Außerdem erfährst du, mit welchem simplen Trick du komplett automatisch sparst, und falls du noch Schulden hast, zeigen wir dir, wie du sie loswirst. Außerdem: Woran du erkennst, welche Versicherungen du wirklich brauchst- und welche nicht. - Die Klassiker der Geldanlage

Eignen sich Lebensversicherung, Riester und Bausparvertrag zum Vermögensaufbau? Oder sollte es doch besser die eigene Immobilie sein? Wir tauchen ein in die Welt des Geldanlegens und beginnen mit beliebten Klassikern. - Aktien und ETFs

Weiter geht es mit dem Kapitalmarkt: Wir werden feststellen, dass Aktien kurzfristig tatsächlich das Casino sind, für welches sie so oft gehalten werden- zeigen dir aber auch, wie du Aktien mithilfe von ETFs langfristig und lukrativ für dich nutzen kannst. - In 4 Schritten zu deinem ersten Investment

Wir machen dich zum Investor, bauen dein Portfolio , suchen passende ETFs und verraten dir, worauf du beider Depotsuche achten musst. - Noch Fragen, bevor es losgeht?

Wir sprechen über Steuern beim Investieren, warum du keine Angst vorm Börsencrash haben musst, wann der richtige Einstiegszeitpunkt ist und wie du dein Geld nachhaltig anlegen kannst. - Für die letzte Motivation

Warum ist es so wichtig, dass du mehr aus deinem Geld machst? Du erfährst, was eine geordnete finanzielle Situation und Vermögensaufbau mit Glück, Gesundheit und Selbstverwirklichung zutun haben.

Blick ins Buch: Leseprobe

Kapitel 1

Sieben finanzielle Denkfehler

Warum schieben eigentlich so viele Menschen das Thema Finanzen vor sich her? Es dürfte zum einen mit dem verstaubten Image zu tun haben, das Stichworten wie Hausratversicherung, Rentenlücke und Investmentfonds anhaftet. Zum anderen existiert noch immer eine Reihe von Mythen und Vorurteilen zu dem Thema. In diesem ersten Kapitel räumen wir mit den sieben größten finanziellen Irrtümern auf, von denen dir der ein oder andere vermutlich bekannt vorkommen wird. Und vielleicht hat er auch dich bislang davon abgehalten, das Ganze endlich mal anzugehen.

Für Anfänger, die sich bisher nicht so richtig an ihre Finanzen herantrauen, ist das Buch ein hervorragendes, niedrigschwelliges Angebot.Alexander Janke, Buzznews

Die Rente wird schon irgendwie reichen

Beginnen wir direkt auf dem Boden der Tatsachen: Viele Menschen, die heute gut mit ihren Einkünften auskommen, werden mit der Rente finanzielle Probleme bekommen. Und selbst wer heute zu den Gutverdienern gehört und sich ein Leben mit vielen Annehmlichkeiten leisten kann, wird seinen Lebensstandard mit Eintritt in den Ruhestand aufgeben müssen – zumindest, wenn er sich einzig und allein auf das staatliche Rentensystem verlässt. Das gilt erst recht für die Mittelschicht, zu der nach Definition des Instituts der deutschen Wirtschaft gehört, wer zwischen 1.410 Euro und 2.640 Euro netto pro Monat verdient,1 also im Schnitt etwa 25.000 Euro netto im Jahr. Dazu ein kleines Rechenbeispiel: Alexander Müller ist 45 Jahre alt und hat seit 25 Jahren einen festen Job, wofür er aktuell 35.000 Euro brutto im Jahr bekommt. Im Jahr 2043 wird er in den Ruhestand gehen und bis dahin in die gesetzliche Rentenversicherung einzahlen. Gehen wir einmal davon aus, dass sich sein Gehalt jedes Jahr um 2 Prozent steigern wird, auch wenn das in der Realität natürlich nicht bei jedem Arbeitnehmer so laufen wird. Mit 67 Jahren bleiben Alexander nach Abzug von Steuern und inflationsbereinigt gerade einmal etwas mehr als 1.200 Euro zum Leben übrig.2 Eine Summe, die in vielen Großstädten gerade mal für die Miete reicht. Die Rentenlücke, also die Differenz zwischen dem letzten Monatslohn (in seinem Fall etwa 2.800 Euro netto) und der zu erwartenden Rente, beträgt also 1.600 Euro nach Abzug von Steuern.

Ein höheres Einkommen bedeutet prinzipiell auch eine höhere Rente. Dadurch sinkt zwar die Wahrscheinlichkeit, mit 67 Jahren in die Altersarmut zu rutschen. Trotzdem schützt ein höherer Verdienst nicht davor, dass der Lebensstandard mitunter dramatisch sinkt.

Machen wir dazu noch eine Rechnung auf: Tanja Schmidt ist 40 Jahre alt, hat nach der Schule sechs Jahre studiert und arbeitet seither. Aktuell kommt sie auf ein Brutto-Jahresgehalt von 50.000 Euro. Nehmen wir an, dass sich ihr Einkommen im Laufe ihres Arbeitslebens ebenfalls pro Jahr um 2 Prozent erhöhen wird. Bevor sie in Rente geht, wird sich ihr monatliches Einkommen also auf 7.200 Euro gesteigert haben. Als Rente bekommt sie aber nur knapp 3.300 Euro brutto, nach Abzug von Steuern entspricht das inflationsbereinigt 2.030 Euro. Das ist nicht einmal halb so viel, wie sie zuvor verdient hat.

Selbst wenn im Alter viele Kosten wegfallen, etwa weil der Nachwuchs aus dem Haus ist, weil Leasingraten oder Kredite abbezahlt sind, dann bedeutet eine Rentenlücke von beinahe 50 Prozent unter Umständen dennoch, seinen Lebensstil extrem einschränken zu müssen. Viele ältere Menschen wohnen nach wie vor in dem Einfamilienhaus mit den fünf Zimmern, das sie theoretisch nicht mehr bräuchten, an dem sie aber nun mal hängen. Oder sie träumen von einem »aktiven Ruhestand«: Die Zeit der Rente wollen sie dazu nutzen, um Dinge nachzuholen: noch einmal um die Welt zu reisen, sich ein Leben im Ausland aufzubauen oder gar eine Ferienimmobilie anzuschaffen. Ohne privat vorgesorgt und sich selbst Rücklagen für später gebildet zu haben, wird all das aber unmöglich bleiben.

Was sagt das Rentenniveau aus?

Inwieweit die spätere Rente einmal den Lebensstandard sichern wird, darüber soll das Rentenniveau Auskunft geben. Dabei wird die durchschnittliche Rente nach 45 Jahren Erwerbstätigkeit mit dem durchschnittlichen Einkommen ins Verhältnis gesetzt. Je höher das Rentenniveau ist, desto näher liegt die Standardrente am aktuellen Durchschnittslohn. Je niedriger das Niveau, desto größer der Bedarf, selbst vorzusorgen. Ende der 1970er-Jahre lag das Rentenniveau noch bei knapp 60 Prozent. Im Jahre 2020 war das Rentenniveau bereits auf 48 Prozent abgesunken, bis 2030 soll es sogar unter die 45-Prozent-Marke fallen.

In drei großen Schritten werden Sie zum Profi für die eigenen Finanzen: Kassensturz machen, Sparziele formulieren – und am schwierigsten: Die Anlagestrategie finden, mit der man sich wohlfühlt, und wenig Arbeit hat.Susanne Stockmann, merkur.de

Wer mehr einzahlt, bekommt mehr Rente

Wie berechnet sich die Rente? Im deutschen Rentensystem gilt das Äquivalenzprinzip: Wer vorher mehr eingezahlt hat, bekommt später mehr heraus. Klingt zunächst einmal ganz fair. Das Problem ist: Vielen wird es mit ihrem Einkommen nicht gelingen, eine angemessene Rente zu erzielen und sich damit vor der Altersarmut zu schützen. Betroffen sind vor allem Beschäftigte im Niedriglohnsektor, Langzeitarbeitslose, Soloselbstständige oder Arbeitnehmer, die in Teilzeit arbeiten, sei es auch nur für eine gewisse Zeit. Im Geschlechtervergleich sind es insbesondere die Frauen, die von Altersarmut bedroht sind. Denn Frauen arbeiten nach wie vor häufiger in sozialen und damit schlechter bezahlten Berufen als Männer. Und mehrheitlich sind es auch immer noch Frauen, die aufgrund von Familienplanung und Elternzeit das Arbeitsleben für eine Zeit auf Eis legen oder in die Teilzeitbeschäftigung wechseln, um sich um Haushalt und Kinder zu kümmern. Fakt ist auch, dass in vielen Fällen Frauen trotz gleicher Qualifikation und Position schlechter bezahlt werden als ihre männlichen Kollegen. So betrug die durchschnittliche Rente von Frauen im Jahr 2019 gerade einmal 764,27 Euro, Männer kamen auf eine Rente von im Schnitt 1.186,74 Euro.

Auf eine niedrige Rente musst du dich insbesondere dann einstellen, wenn du erst in ein paar Jahrzehnten in den Ruhestand gehen wirst. Warum ist das so? Weil beim deutschen Rentensystem auch das Umlageverfahren gilt. Das bedeutet: Wer heute beschäftigt ist und in die Rentenkasse einzahlt, finanziert damit den Ruhestand der aktuellen Rentner. Deine eingezahlten Beiträge werden also nicht für dich auf die Seite gelegt, sondern quasi gleich weitergereicht. Dieses System würde gut funktionieren – wäre da nicht der demografische Wandel. Denn weil die Menschen immer älter werden, müssen auch immer mehr Ruheständler finanziert werden, für immer längere Zeit. Die Zahl der Erwerbstätigen dagegen schrumpft seit Jahrzehnten. Das Verhältnis zwischen künftigen Beitragszahlern und Rentnern ist damit sehr ungünstig. Aktuell wird ein Rentner von 1,8 Erwerbstätigen finanziert. Anfang der 1960er-Jahre sicherten noch sechs Erwerbstätige das Auskommen eines Rentenbeziehers. Bis 2050 sollen Prognosen zufolge auf einen zu finanzierenden Ruheständler nur noch 1,3 Erwerbstätige kommen.4 Private Vorsorge lautet also das Gebot der Stunde. Sich heute darauf zu verlassen, dass die Rente einmal so üppig ausfallen wird wie die der Elterngeneration, kann später für eine böse Überraschung sorgen. Das Rentenniveau sinkt seit Jahren, und mit dem bisherigen System, das auf dem Umlageverfahren basiert und zudem zu knapp einem Viertel über Steuergelder finanziert wird, ist ein baldiger Anstieg nicht zu erwarten. Mach dich deswegen lieber unabhängig von den staatlichen Beiträgen, einem sinkenden Rentenniveau oder eventuellen gesetzlichen Anpassungen wie beispielsweise einer Erhöhung des Rentenalters. Es führt kein Weg daran vorbei, die Rente in die eigenen Hände zu nehmen und ein Vermögen aufzubauen. Das geht auch mit kleineren Beiträgen, wie du später sehen wirst.

Leicht verständlich, locker und humorvollAlex alias Finanzbiber

Geld hat die Welt zu einem schlechteren Ort gemacht

»Eher kommt ein Kamel durch ein Nadelöhr, als ein Reicher in den Himmel«, soll angeblich schon Jesus gesagt haben. Selbst wenn es sich hierbei nur um eine Legende handeln dürfte, zeigt doch der Blick in die Geschichte immer wieder: Seit Anbeginn unserer Zeitrechnung sind Reichtum und Besitz schlecht beleumundet. Und das Stigma vom »schmutzigen« Geld, vom Wohlstand als etwas Verwerflichem und Unmoralischem, hat sich bis heute in weiten Teilen der Gesellschaft gehalten.

Es stimmt: Die Gier nach Geld lässt Menschen auch Dinge tun, die moralisch fragwürdig sind. Seit Jahrtausenden vernichten sich Menschen gegenseitig, um ihren Reichtum oder den ihres Landes zu vermehren. Die Meere sind verschmutzt und überfischt, während rund um die Uhr Regenwälder abgeholzt oder Löcher in den Boden gebohrt werden, um Öl und Gas aus der Erde herauszupressen. Und doch wäre es falsch zu behaupten, dass Geld der Ursprung allen Übels ist und sich die Welt mit seiner Einführung verschlechtert hat. Das Gegenteil ist der Fall – denn Geld ist zunächst einmal neutral. Was damit geschieht, ist nicht von vornherein ausgemacht, sondern liegt in der Hand seines Besitzers. Geld, sei es in Papier- und Münzform oder virtuell in Form von Ziffern auf dem Konto, ist ein Zahlungs- und Rechenmittel, mit dem Waren und Dienstleistungen erst messbar wurden. Dadurch hat Geld hat den Tauschhandel revolutioniert. Nur mithilfe von Geld konnten Erzeuger und Händler aus unterschiedlichen Branchen oder Orten miteinander ins Geschäft kommen, ohne sich dafür persönlich begegnen zu müssen. Geld ist die Grundlage der modernen Arbeitsteilung, von Innovation und technischem Fortschritt. Ohne Geld würde die leistungsfähige und produktive Wirtschaft, wie wir sie heute kennen, nicht existieren. Geld ist außerdem ein Wertspeicher. Es speichert Kaufkraft und ermöglicht uns, dass wir Einnahmen zurücklegen und erst später verwenden können. Somit schaffen wir uns Freiheiten für die Zukunft und waren überhaupt erst in der Lage, in größeren Dimensionen zu denken, Banken, Kredite und Wertpapiere zu erfinden, Wirtschaftstreibende zu Gläubigern und Schuldnern zu machen und letztlich große Investitionen zu realisieren: den Aufbau von Häusern und Städten, von Schulen, Universitäten und Straßen. Mithilfe von Geld gelang es, eine Welt zu erschaffen, die sich im Laufe der Zeit zu einem besseren Ort entwickelt hat. Geld ist die Grundlage dafür, dass wir Krankheiten und Epidemien überstehen, an denen wir vor ein paar Hundert Jahren zugrunde gegangen wären. Dass wir mit dem Flugzeug in ein paar Stunden um den Erdball fliegen oder innerhalb von Sekunden auf einem viereckigen Mini-Bildschirm alles Wissen der Welt abrufen können. Es ist die Basis dafür, dass wir in Städten zusammenleben, Flüsse überqueren und Universitäten besuchen, dass wir inzwischen an die 90 Jahre alt werden – oder älter. Weltweit haben sich die Lebensbedingungen innerhalb von ein paar Jahrhunderten um ein Vielfaches verbessert. Gerade einmal 30 Jahre alt wurde ein Mensch im Schnitt um 1800. Inzwischen liegt die Lebenserwartung eines Weltbürgers bei 72 Jahren. Bei 90 Prozent lag der Anteil an Analphabeten Anfang des 19. Jahrhunderts, heute können fast 90 Prozent der Erwachsenen weltweit lesen und schreiben.5 Und das Geld als Grundlage wirtschaftlichen Handelns, von Innovation und Fortschritt hat daran einen großen Anteil. Fakt ist: Das Geld mit all seinen Eigenschaften und Einsatzmöglichkeiten hat den Grundstein dafür gelegt, dass wir heute, im 21. Jahrhundert, unter weit besseren Bedingungen leben als früher und von einer global vernetzten und in weiten Teilen hochtechnologisierten Welt profitieren.

🤝

Kommentare (4)

B

Bene

sagt am 14. Juni 2023

Danke für ein sehr gut verständliches und schön geschriebenes Buch! Mit welcher Ruhe ihr dem Thema begegnet ist sehr angenehm. Für die zweite Auflage hätte ich einen Korrekturvorschlag auf Seite 232 in Zeile 10; die 1500 sollten glaube ich 1050 sein.

J

Julian

sagt am 25. Januar 2022

Hey Finanzfluss, ich habe das Buch direkt gelesen und finde es klasse. Ich finde es wird dem reiserischen Titel auch tasächlich gerecht und bietet einen guten Rundumblick über das Thema Finanzvorsorge. Ich freue mich auf das Hörbuch dazu. Aufgrund eurer spitzen Podcasts würde ich mich freuen wenn Anna das Buch einspricht. Ihre Stimme würde hervorragend dazu passen.

K

Katarina

sagt am 24. Januar 2022

Ich freue mich und warte auf das Hörbuch! Das werde ich dann beim Sport hören. VG

Q

QuarksUndCo

sagt am 22. Januar 2022

Anmerkung zur Rezession von Dany Parthum. Für mich nicht ganz nachvollziehbar, dass sie am Schreibstil von Thomas etwas auszusetzen hat und betont, dass es im männlichen Generikum geschrieben wurde und deshalb auch noch teilweise ermüdend war. Im gleichen Atemzug aber wieder relativiert, dass sie Thomas als integrativen Menschen kennengelernt hat. Ist Thomas jetzt kein integrativer Mensch mehr? Was soll das Gerede? Ich glaube wir haben auf dieser Welt ganz andere Probleme als den Schreibstil eines Buches mit solchen Kommentaren zu bewerten. Wichtig scheint mir hier die Fachlichkeit zu bewerten, alles andere ist Kommentar der nichts bringt. Viele Grüße Wolfgang

Kommentar schreiben