Kapitelübersicht

3

Strategie & Portfolio

ETF Auswahl: So findest du den richtigen ETF

💡

- Besonders wichtige Kriterien zur Auswahl eines ETFs sind seine Kosten, sein Fondsvolumen und seine Replikationsart.

- Diese Informationen findest du im Factsheet des ETF, auf der Website des Anbieters oder ganz bequem in unserer ETF-Suche.

- Zur Auswahl beitragen kann aber auch die Kenntnis der Tracking Difference. Auch die Ausschüttungsart ist nach persönlicher Präferenz Teil des Auswahlprozesses.

- Fondsdomizil und -währung haben eher wenig Gewicht bei der Auswahl eines ETFs, können aber dennoch als Entscheidungshilfe herangezogen werden.

👉

- Mithilfe der Suchmaske bei deinem Broker oder in unserer ETF-Suche kannst du nach ETFs suchen. Filter helfen dabei, die Auswahl einzuschränken.

- Dann vergleichst du die – in den Factsheets oder bei der ETF-Suche aufgelisteten – Fakten.

- Den ETF, auf den deine Wahl fällt, kannst du mit der ISIN bei deinem Broker kaufen oder besparen und ihn damit Teil deines Portfolios werden lassen.

- In unseren ETF-Empfehlungen findest du viele konkrete Vorschläge für ETFs.

Das Fondsvolumen: Größer ist besser

Mit dem Begriff Fondsvolumen wird beschrieben, wie viel Geld in einen ETF investiert ist. Ein Fondsvolumen von 114 Mio. € bedeutet also, dass insgesamt 114 Mio. € in diesem ETF steckt. Am Fondsvolumen kann abgelesen werden, wie etabliert der ETF auf dem Markt ist. Je größer, desto etablierter. Kennwert für ETFs auf große, weltweite Indizes ist hier die 100-Mio.-€-Marke.

Und: Je größer ein ETF ist, desto rentabler ist dieser für den Anbieter. Dies kann sich auf der Anlegerseite auch positiv auf die Kosten auswirken. Der Anbieter hingegen ist natürlich daran interessiert, möglichst rentable ETFs zu betreiben und auf den Markt zu bringen. Deswegen werden viele ETFs einer Art Testphase unterzogen, um zu sehen, wie die Nachfrage sich verhält.

Falls der ETF sich nicht so entwickelt, wie vom Anbieter erhofft, kann es dazu kommen, dass er den ETF wieder vom Markt nimmt. Natürlich musst du darüber informiert werden (die Frist beträgt 6 Wochen) und kannst dann in Ruhe deine Umschichtung planen mit dem nun liquide gewordenen Geld. Also keine Panik.

Ein kleines Fondsvolumen spricht allerdings nicht grundsätzlich gegen einen ETF. Es gibt diverse Nischen-ETFs, die nicht viel größer werden können, aber trotzdem gut performen und rentabel für die Anbieter sind. Bei diesen gilt 50 Mio. € als Marke. Mit einem Fondsvolumen über 150 Mio. € solltest du insgesamt bei größeren Fonds auf der sicheren Seite sein.

Kosten & Gebühren von ETFs

Die Kosten eines ETF setzen sich aus Transaktionskosten für Kauf- und Verkauf der Anteile, der Total Expense Ratio (TER) des jeweiligen ETF und dem Spread als Preisfaktor zusammen.

Transaktionskosten entstehen einmalig beim Kauf oder Verkauf und sind vom jeweiligen Depot abhängig. Manche Broker bieten kostenlose ETFs an, andere nehmen eine Pauschalgebühr oder einen bestimmten prozentualen Satz. Zusätzlich fällt eventuell noch eine Depotführungsgebühr an.

Die TER, also die Gesamtkostenquote, wird vom ETF-Anbieter erhoben. Du findest sie im Factsheet des ETFs. Sie bezeichnet die gesamten jährlichen Kosten eines ETFs und setzt sich aus den Gebühren zusammen, die der ETF-Anbieter direkt aus dem Fondsvolumen entnimmt, um seine Kosten zu decken.

Die Differenz zwischen dem Angebot-Preis und Nachfrage-Preis nennt man Spread. Dieser kann insbesondere außerhalb der offiziellen Börsenzeiten und am Wochenende zu einem erheblichen Kostenfaktor werden.

ETF-Sparpläne haben auf dem Gebiet der Kosten einiges an Bewegung verursacht. Verglichen zu klassischen Ordergebühren sind sie für Privatanleger häufig deutlich kostengünstiger. Insgesamt sind die Kosten eine wichtige Kennzahl, da sie die Rendite beeinflussen.

Thesaurierend oder ausschüttend?

Über diese 2 zentralen Begriffe stolpern ETF-Anfänger zu Anfang. Es handelt sich hierbei um mögliche Ausschüttungsarten. Da die Aktien, die im ETF enthalten sind, Dividenden ausschütten können, hat der ETF 2 Möglichkeiten, damit umzugehen: Entweder werden diese an reinvestiert oder an die Anleger ausgeschüttet. Anleihen-ETFs erhalten Zinsen und können diese ebenfalls ausschütten oder wieder anlegen. Das ist auch schon der Unterschied: Die erste Art nennt man thesaurierende ETFs, die zweite ausschüttende. Während Thesaurierer für langfristige passive Anleger eine gute Option sind, sind Ausschütter für ein regelmäßiges passives Einkommen gut geeignet.

💡

Replikationsmethoden im Überblick

Das Prinzip von ETFs ist es, einen bestimmten Index möglichst genau nachzubilden. Diese Nachbildung nennt man Replikation. Gängige Replikationsmethoden sind die sogenannte physische (Voll-)Replikation, das optimierte Sampling und die synthetische Replikation (Swap-ETFs).

Physisch replizierende ETFs bilden den Index mit physisch gehaltenen Wertpapieren in derselben Gewichtung nach. Dies ist von Vorteil, weil es am genauesten die Werte abbilden kann. Beim optimierten Sampling werden zwar auch physisch Wertpapiere einzeln gekauft, allerdings nur die wichtigsten. Welche das sind, bestimmt das Sample (die Stichprobe). Deswegen ist das vorwiegend für ETFs mit vielen Werten vorteilhaft. Auf diese Weise können die Kosten reduziert werden.

Die synthetische Replikation hingegen bildet den Index mit Tauschgeschäften nach (sogenannten Swaps). Dies ist vorwiegend bei Nischenmärkten und Rohstoff-ETFs sinnvoll. Teilweise werden diese Replikationsverfahren auch kombiniert, indem größere Positionen physisch gehalten und kleinere synthetisch abgebildet werden.

Tracking Error und Tracking Difference: Abweichung vom Kurs

Ein Kriterium, das zur Bestimmung der Qualität eines ETFs herangezogen werden kann, ist die Tracking Difference. Sie beschreibt die Differenz des Wertverlaufs des ETFs zum Vergleichsindex in einem bestimmten Zeitraum und kann positiv sein (also der ETF besser als sein Vergleichsindex performen) oder negativ. Verschiedene Faktoren können zu einer Tracking Difference führen, dazu zählen die generellen Kosten, die Replikationsmethode oder Differenzen in der Quellensteuer von ETF und Index.

Zwar werden die Begriffe Tracking Difference und Tracking Error oft verwechselt oder synonym verwendet, allerdings beschreiben sie unterschiedliche Kennzahlen.

Manche Factsheets geben mittlerweile die Tracking Difference/den Tracking Error an, viele aber auch nicht. Deswegen müssen sie meist selbst berechnet werden. Da die Tracking Difference nicht die realen Kosten anzeigt, sondern die Opportunitätskosten (also die theoretisch entgangene Rendite), sind die TER für private Geldanleger die Hauptkennzahl, wenn es um Kosten geht.

Die Rolle von Währungen bei ETFs

Oft erscheint eine Währung im Namen eines ETFs, zum Beispiel EUR oder USD. Dies ist die Fondswährung, also die Währung, in der das Fondsvermögen verwaltet wird. Abgerechnet wird am Ende aber immer über die Währung deines Brokers, also bei einem deutschen Broker in Euro.

Aufgrund des Investments in Wertpapiere in fremden Währungen besteht ein gewisses Währungsrisiko. Dies reflektiert die Möglichkeit, dass der Kurs der Heimwährung im Vergleich zur Fremdwährung steigt und damit den Wert der Anteile senkt. Allerdings ist beim Investment in viele ETFs (wie beispielsweise Welt-ETFs) bereits eine starke Diversifizierung (auch in Bezug auf abgedeckte Währungen) gegeben. Dadurch wird das Währungsrisiko oftmals zum Nullsummenspiel und zusätzliche Versicherungen mindern lediglich die Rendite.

Das Fondsdomizil: Wo kommt mein ETF her?

Auch der Ort, an dem der ETF aufgelegt wird, kann zur Auswahl beitragen. Man findet dieses sogenannte Fondsdomizil heraus, indem man die ISIN, also die Internationale Wertpapierkennnummer, zurate zieht. Die ersten beiden Buchstaben stehen für das Fondsdomizil, also beispielsweise “DE” für Deutschland oder “IE” für Irland.

Die meisten Fonds werden in Luxemburg oder Irland aufgelegt. Bei Luxemburg liegt es daran, dass sich das Land seit Langem als Fondsstandort etabliert hat und deswegen insbesondere für institutionelle Anleger vorteilhaft ist. Irland bietet leichte steuerliche Vorteile für bestimmte Wertpapiergeschäfte mit den USA, deswegen ist dieses Land ebenfalls ein etabliertes Fondsdomizil. Insgesamt kann man aber sagen, dass die Bedeutung des Fondsdomizils für deutsche Anleger stark abgenommen hat, da deutsche Fonds nicht mehr steuerlich bevorzugt werden. Nur ETFs mit einem außereuropäischen Fondsdomizil können für Schwierigkeiten sorgen, diese werden aber selten bis gar nicht bei deutschen Brokern angeboten.

ETF-Suche benutzen, um den passenden ETF zu finden

Jeder Online-Broker bietet eine Suche nach Anlageprodukten – Aktien, ETFs und weitere (hier geht es zu den Ratgebern über das Auswählen und Eröffnen eines Depots). Da bei diesen die Informationen aber größtenteils reduziert sind, empfehlen wir die Nutzung unserer ETF-Suche. Hier finden sich alle relevanten Informationen vom Fondsvolumen über die Anlagestrategie bis zur Fondsstruktur. Auch die Factsheets sind sehr einfach auffindbar.

Wenn du dich für eine Anlageklasse und einen Index entschieden hast, kannst du dich bei unserer ETF-Suche oder bei deinem Broker auf die Suche nach dem richtigen ETF begeben. Wenn du dich etwa für den MSCI World ETF entschieden hast, wählst du einfach “MSCI World” in die Suchmaske unter “Indexauswahl” aus. So bekommst du nur noch ETFs angezeigt, die den MSCI World abbilden.

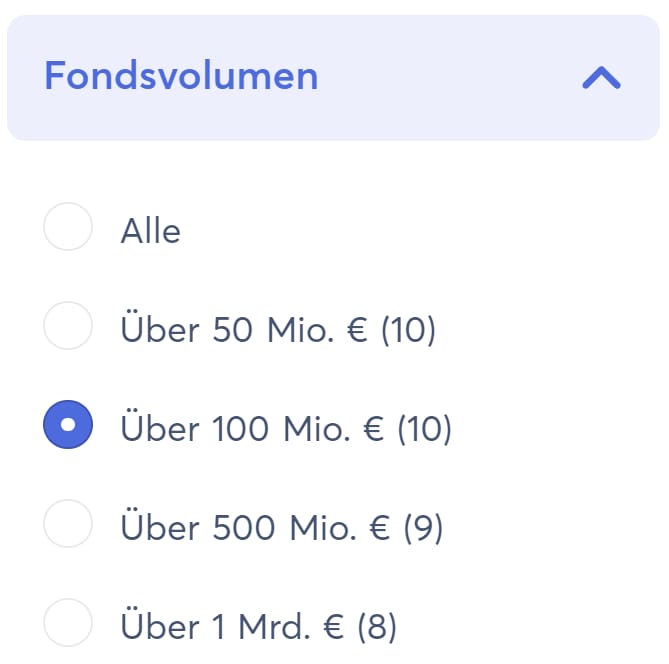

Wenn du bereits eine genauere Vorstellung hast, wonach du suchst, kannst du den Suchfilter danach einstellen und dadurch grob filtern. Unsere ETF-Suche bietet auch die Funktionen, nach bestimmten Replikations- oder Ausschüttungsmethoden zu filtern. Dies kann das Finden des richtigen ETFs sehr viel effizienter machen. In unserem Beispiel suchen wir nach einem thesaurierenden ETF mit einem Fondsvolumen über 100 Mio. € und Fondsdomizil in Luxemburg. Wir bekommen bereits nur noch 4 Suchergebnisse angezeigt.

Welcher ETF passt zu mir?

Nun geht es ans Vergleichen der verschiedenen ETF-Angebote. Natürlich spielt hierbei auch eine Rolle, ob bereits ein Depot besteht oder eines speziell für dieses ETF-Portfolio eröffnet werden soll. Im ersteren Fall kann die Auswahl der ETFs schon stark eingeschränkt sein (zum Vergleich verschiedener ETF-Sparpläne).

Hierbei können die Factsheets sehr hilfreich sein, da in ihnen bestimmte Informationen wie die Performance des Vergleichsindex oder das Fondsvolumen immer aufgeführt und auf dem aktuellsten Stand gehalten wird. Kompliziert kann aber sein, dass jeder ETF-Anbieter mit einem unterschiedlichen Layout arbeitet und dadurch das Auffinden bestimmter Zahlen etwas erschwert wird. Deswegen können hier Plattformen wie unsere ETF-Suche sehr hilfreich sein, da sie die Informationen eindeutig ordnen. Aber aufgepasst, es kann passieren, dass die Daten auf diesen Portalen falsch oder veraltet sind. Deswegen empfiehlt sich immer der Check mit dem Factsheet oder anderer Dokumentation des Anbieters. Daher ist das Factsheet bei unserer ETF-Suche immer verlinkt.

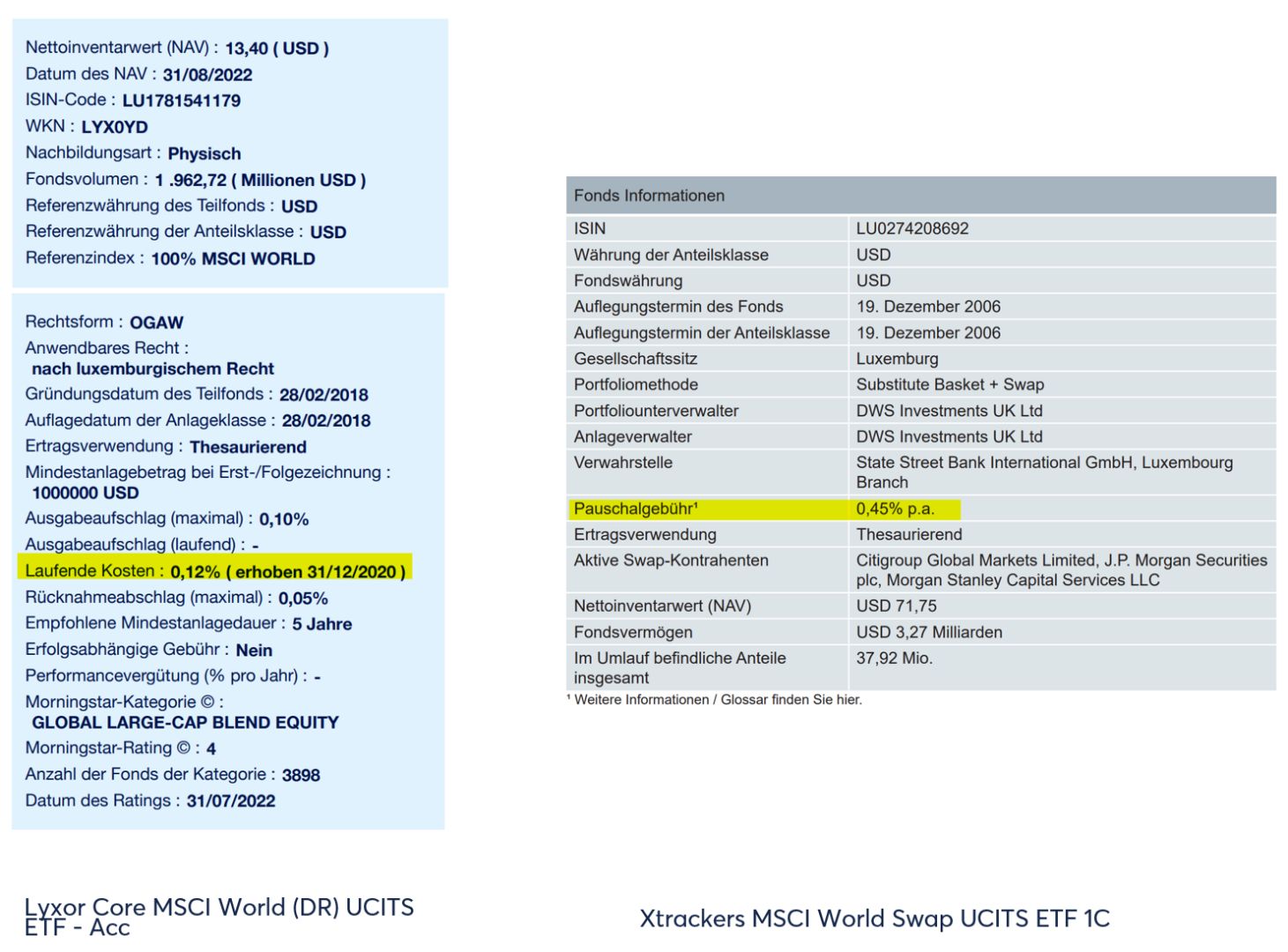

In unserem Beispiel vergleichen wir nun die Factsheets von 2 MSCI World ETFs, die unseren Suchkriterien entsprochen haben. Da für uns die Kosten wichtig sind, suchen wir vorwiegend nach dieser Information im Factsheet.

Dies lässt sich natürlich auch auf alle anderen relevanten Faktoren anwenden. Unsere ETF-Suche bietet hier zusätzlich die praktische Funktion eines ETF-Vergleichs. Allerdings sollte vor jeder Investition in einen ETF eine eingehende Beschäftigung mit diesem erfolgt sein, deswegen sind Factsheets für diese Beschäftigung meist unumgänglich.

So besparst du den ausgewählten ETF

Sobald der Vergleich abgeschlossen ist und du das Ergebnis feststeht, kannst du dich daran machen, den ETF-Kauf in die Tat umzusetzen. In unserem Beispiel hat uns der Lyxor Core MSCI World-ETF überzeugt.

Um den ausgewählten ETF zu erwerben, müssen wir zuerst herausfinden, wo wir in ihn investieren können. Dies findest du in unserer ETF-Suche heraus, indem du den ETF auswählst und anschließend auf den Button “Sparplan anlegen” klickst. Ebenso kannst du in der Navigation den Reiter “Sparplan” auswählen. So gelangst du zu einer Übersicht, bei welchem Broker der ETF per Sparplan bespart werden kann. Hier kannst du einen passenden Broker aussuchen. Wenn du schon einen Broker hast, leitet dich unsere ETF-Suche direkt zu deinem Broker weiter. Dafür drückst du auf den Button “Kaufen”. Dann ist es schon so weit und wir sind zum Einmal-Investieren oder regelmäßigen Besparen des ETFs bereit.

Letztlich gibt es ein riesiges Angebot verschiedener ETFs, die sich in der Bauart und Investitionsstruktur nur marginal unterscheiden. Dementsprechend ist die Wahl des richtigen ETFs auch immer eine Frage des Geschmacks. Mit den erklärten Schritten ist es aber ganz einfach, die wichtigsten Kernfakten zu finden und miteinander zu vergleichen, um zum richtigen ETF zu finden. Merke dir aber: Den perfekten ETF gibt es so nicht. Dafür ein riesiges Angebot verschiedener Indexfonds, mit denen das passive Geldanlegen sehr einfach geworden ist.

🚀