Das Pantoffel-Portfolio der Stiftung Warentest

💡

- Das Pantoffel-Portfolio ist eine einfache, niedrigschwellige Art, langfristig Vermögen aufzubauen und ins Investieren zu kommen.

- Jedes Pantoffel-Portfolio besteht aus einem risikofreien (Tagesgeld, Staatsanleihen) und einem risikobehafteten Teil (ETFs). Je höher das Risiko, desto höher die Rendite.

- Der risikobehaftete Teil kann auch nur aus einem einzigen, weltweit diversifizierten ETF bestehen.

- Das Pantoffel-Portfolio bietet 3 Varianten: defensiv (75% risikofrei, 25% risikobehaftet), ausgewogen (50% / 50%) und offensiv (25% / 75%). Denkbar sind auch Varianten mit 100% Aktien-Anteil oder 100% risikofreiem Anteil.

👉

- Der erste Schritt zum Aufbau eines Pantoffel-Portfolios ist die Kalkulation der eigenen Risikotragfähigkeit. Daraus leitet sich ab, welche Pantoffel-Portfolio-Variante gewählt werden sollte.

- Für den risikobehafteten Teil empfehlen wir den ETF von Vanguard auf den FTSE All-World. Dieser deckt in einem einzigen ETF Werte aus der gesamten Weltwirtschaft ab.

- Um in den Vermögensaufbau zu kommen, müssen nun ein Tagesgeldkonto und ein Depot eröffnet werden (zum ETF-Sparplanvergleich), falls diese noch nicht bestehen. Und schon geht es los!

Was ist ein Pantoffel-Portfolio?

Unter dem Schlagwort “Pantoffel-Portfolio” stellt Finanztest, eine Zeitschrift von Deutschlands wohl bekanntester Verbraucherorganisation Stiftung Warentest, seit einigen Jahren eine Serie von Investment-Portfolios vor. Der Name leitet sich vom entspannten Charakter der Portfolios ab – als würde man auf der Couch in Pantoffeln sitzen.

Jede der Pantoffel-Portfolio-Varianten setzt sich aus risikofreien und risikobehafteten Geldanlagen zusammen, aus Tagesgeld (möglich sind auch Staatsanleihen mit hoher Bonität, die jedoch teilweise Negativzinsen mit sich bringen) und ETFs (Exchange Traded Funds Fonds auf gesamte Aktienindizes).

Level 1 Asset Allocation: Risikofrei + Risikobehaftet

Der Mix aus risikofrei und -behaftet richtet sich primär nach der persönlichen Risikofreudigkeit. Je höher die eigene Risikobereitschaft (und je länger der Anlagezeitraum) ist, desto höher kann man den risikobehafteten Teil eines Portfolios ansetzen. Die Gewichtung dieses Mixes nennt man auch Asset Allocation (also wörtlich Anlageklassen-Aufteilung).

Das Pantoffel-Portfolio von Finanztest gibt es dann auch in drei Varianten, in denen die Asset Allocation jeweils unterschiedlich angelegt ist:

- Variante 1 für weniger risikofreudige Anleger: 25% risikobehaftet und 75% risikofrei

- Variante 2 für Investoren, die ein ausgeglichenes Portfolio suchen: 50% und 50%

- Variante 3 für risikofreudige und jüngere Anleger: 75% risikobehaftet und 25% risikofrei

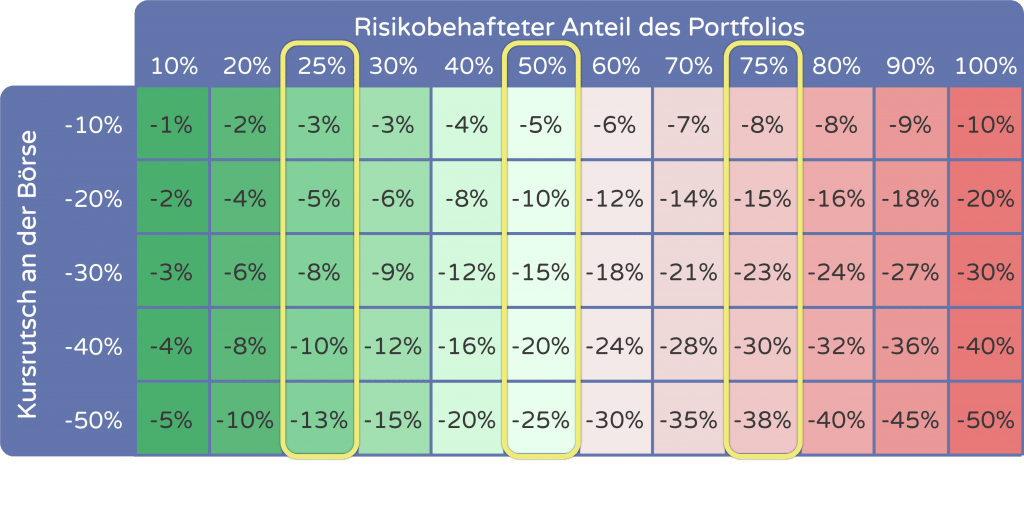

Der Vorteil dieser Variationen liegt in der Möglichkeit, Schwankungen auf dem Aktienmarkt je nach individueller Situation abfedern zu können. Je höher der risikofreie Teil ist, desto stärker werden Bewegungen am Aktienmarkt abgemildert. Das gilt natürlich auch für die Rendite. Alternativ kann ein Portfolio natürlich auch aus jeweils 100% bzw. 0% bestehen. Die folgende Tabelle zeigt beispielhaft, wie sich Kursstürze am Aktienmarkt je nach Asset Allocation auf das Portfolio auswirken:

Wessen Portfolio also beispielsweise zu 20% aus dem risikobehafteten Teil (ETFs) besteht und zu 80% aus dem risikofreien, der würde bei einem Kursrutsch an der Börse nur mit Einbußen von 8% auf das Gesamtportfolio rechnen müssen. Wer zu 90% in den risikobehafteten Teil investiert hatte und zu 10% in risikofreies Tagesgeld, dessen Gesamtportfolio wird im selben Fall mit 36% abrutschen. Das Gleiche gilt natürlich umgekehrt für Wertgewinne am Aktienmarkt.

Level 2 Asset Allocation: Risikobehafteten Teil des Pantoffel-Portfolios zusammenstellen

Nachdem die Aufteilung in risikobehafteten und -freien Teil festgelegt wurde, muss noch entschieden werden, wie der risikobehaftete Teil allokiert werden soll. Die Stiftung Warentest empfiehlt im Kontext des Pantoffel-Portfolios, als einfachste Variante einen einzigen ETF zu wählen. Einige Indizes sind bereits so global diversifiziert, dass ein ETF auf sie vollkommen ausreicht.

Empfehlenswerte weltweit diversifizierte Indizes sind beispielsweise:

der MSCI ACWI (All Countries World Index), der die beiden Sub-Indizes MSCI World (Industrieländer) und MSCI Emerging Markets (Schwellenländer) vereint

der FTSE All-World Index, der wierderum auf FTSE Developed World und FTSE Emerging Markets beruht

Die Berechnung der annualisierten Durchschnittsperformance basiert auf den iShares MSCI ACWI UCITS ETF (Acc) und schließt eventuelle Ausschüttungen mit ein.

Die Stiftung Warentest selbst empfiehlt keine konkreten ETFs, die auf diesen Indizes basieren. Es gibt lediglich ein ETF-Rating am Ende des Beitrages von Finanztest. Dies hat den Vorteil, dass das ETF-Umfeld (und damit die Bedingungen) sich ständig ändert und einem Investment in einen solchen ETF in jedem Fall eine eigene Beschäftigung vorausgehen sollte.

Allerdings sind diese ETFs auf MSCI ACWI oder FTSE All-World durch digitale und günstige Broker sehr breit verfügbar. Dennoch ist es für Anfänger in der Welt der Geldanlage oftmals zu Beginn schwierig, sich im ETF-Dschungel zu orientieren, das Konzept Pantoffel-Portfolio hilft hier nur bedingt. Unser ETF-Sparplan-Vergleich hilft, Broker und ihre ETF-Sparplan-Angebote zu vergleichen. Ein Beispiel für einen FTSE All-World ist der Vanguard FTSE All-World UCITS ETF:

Auch für Nachhaltigkeits-orientierte Anleger gibt es viele Möglichkeiten in der Welt der ETFs. Beispielsweise werden auf dem MSCI ACWI basierende ETFs angeboten, die die Werte nach Nachhaltigkeits- und Soziale Verantwortung-Kriterien filtern. Beispielsweise seien hier die Nachhaltigkeits-Label SRI (Socially Responsible Investment) und ESG (Environment, Social, Governance) genannt. Hier findest du eine Auswahl an nachhaltigen MSCI-ACWI-ETFs:

| Name | Nachhaltigkeit |

|---|---|

ISIN IE00BDQZMX67 | |

ISIN IE00BDQZN113 | |

ISIN IE00BDQZN774 | |

ISIN IE00BDR55927 | |

ISIN IE00BDR55471 |

Quelle: finanzfluss.de/informer/etf/suche/

Wieviel Rendite gibt’s beim Pantoffel-Portfolio?

Da es nicht möglich ist, zuverlässige Prognosen über zukünftige Renditen zu machen, kann man sich vergangene Renditen zur Orientierung anschauen. Natürlich lassen diese auch keine sicheren Rückschlüsse auf die Zukunft zu.

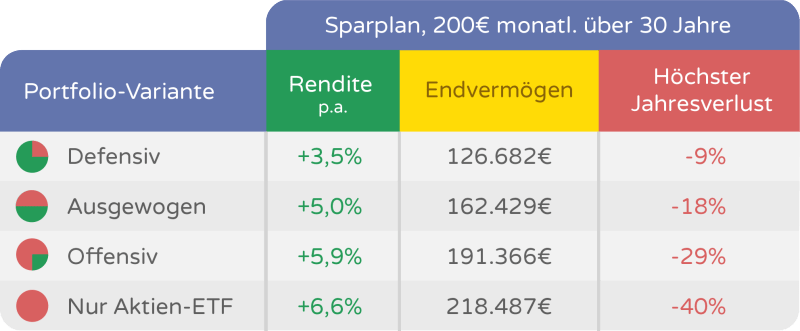

In dieser ersten Variante wurde mit einer monatlichen Sparrate von 200€ über 30 Jahre kalkuliert (1989 bis 2019). Die Rendite wurde dann für vier Spielarten des Pantoffel-Portfolios berechnet. Die Tabelle zeigt jeweils die jährliche Durchschnittsrendite, das erreichte Endvermögen und den höchsten Jahresverlust, der eingefahren wurde. Während bei der defensiven Variante (75% risikofrei und 25% risikobehaftet) die Rendite mit 3,5% logischerweise am geringsten war, war dafür auch der höchste jährliche Verlust mit -9% nicht sehr hoch. Bei einer reinen Aktienvariante war die Jahresrendite im Schnitt mit 6,6% sehr ordentlich, dafür aber auch der höchste Jahresverlust mit -40% enorm.

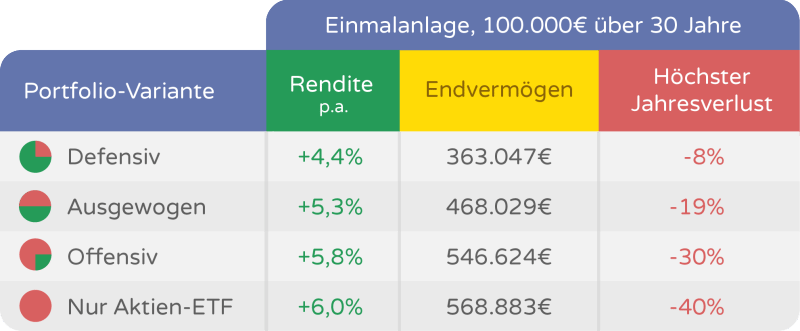

Die zweite Tabelle rechnet das Szenario einer Einmalanlage von 100.000€ über denselben Anlagezeitraum durch. Die jährlichen Durchschnittsrenditen unterscheiden sich hier deutlich weniger stark, während der jeweils höchste Jahresverlust natürlich gleich geblieben ist.

Insgesamt spiegelt sich in diesen Berechnungen vor allem wieder, dass Rendite von Risiko kommt. Wer bereit ist, starke Jahresverluste hinzunehmen und investiert zu bleiben, wird insgesamt über einen langen Zeitraum mit einer höheren Rendite belohnt.

Vergleich mit anderen Portfolios

Das Konzept Pantoffel-Portfolio ähnelt anderen Portfolios deutlich, die auf einen analogen Investmentansatz bauen. Als Beispiele seien hier die Weltportfolios des Ex-Investmentbankers Gerd Kommer, der ARERO Weltfonds oder das klassische “70/30”-ETF-Portfolio genannt (70% MSCI World, 30% MSCI Emerging Markets). Alle Portfolios setzen auf weltweit gestreute Aktienindizes und eine langfristige “Buy-and-Hold”-Strategie. Ein klarer Vorteil des Pantoffel-Portfolios ist, dass klar zwischen risikofreiem und -behaftetem Teil des Gesamtportfolios getrennt wird. Dadurch kann eine individuelle, auf die eigene Risikobereitschaft ausgerichtete Anlagestrategie umgesetzt werden.

Demnach ist nicht klar festzulegen, welches Portfolio das eindeutig beste ist. Alle diese Strategien werden bei einem langfristigen Anlagezeitraum zum Ziel führen und haben gute Renditechancen. Letztendlich ist der Treiber dieser Rendite das Investment in Aktien und die Ausrichtung des jeweiligen Portfolios ist nur Feintuning.

Rebalancing des Pantoffel-Portfolios

Unter Rebalancing versteht man die Wiederherstellung der ursprünglichen Asset Allocation, wenn diese sich aufgrund von Kursentwicklungen verschoben hat. Mit einer 1-ETF-Lösung ist das Rebalancing beim Pantoffel-Portfolio sehr einfach, da nur zwischen 2 Komponenten die Gewichtung wiederhergestellt werden muss (dem risikofreien und dem risikobehafteten Teil – Tagesgeld und ETF). Dies sollte am besten in einem festen, aber nicht zu kurzen Intervall geschehen: empfehlenswert ist ein einmal jährliches Rebalancing. Mit unserem Rebalancing-Rechner kannst du ganz einfach berechnen, wie du die originale Allokation der Anlageklassen wiederherstellst.

Welche Steuern fallen an?

Auf ein Portfolio nach dem Modell des Pantoffel-Portfolios von Finanztest und der Stiftung Warentest fällt die übliche Kapitalertragsteuer an (in unserem ETF-Handbuch gibt es alles zum Thema ETFs und Steuern). Diese beträgt 25%. Hinzu kommen Solidaritätszuschlag (5,5% auf die Kapitalertragsteuer) und eventuell Kirchensteuer (8 oder 9% auf die Kapitalertragsteuer, je nach Bundesland). Da es sich bei der Kapitalertragsteuer um eine Quellensteuer handelt, wird sie direkt an der Quelle einbehalten, im Falle von ETFs ist das der jeweilige Depotbetreiber. Zu beachten ist auch der sogenannte Sparerpauschbetrag, der Steuerfreibetrag in Höhe von 1.000€ pro Jahr für Singles und 2.000€ für Ehepaare, der beim Depotanbieter durch einen Freistellungsauftrag direkt einkalkuliert wird.

Fazit

Insgesamt lässt sich über das Pantoffel-Portfolio der Stiftung Warentest feststellen, dass es kein besonders innovatives oder neues Konzept ist. Es stellt eine vereinfachte Form eines klassischen Weltportfolios dar, wie es bereits in verschiedenen Varianten umgesetzt wurde. Das Pantoffel-Portfolio zielt primär darauf ab, einfach und komfortabel Investment-Anfängern den Einstieg in den Vermögensaufbau zu ermöglichen und Hürden abzubauen. Auch sind die drei Varianten des Pantoffel-Portfolios (mit Asset Allocations von 25/75. 50/50 bzw. 75/25) vereinfacht, da diese ganz individuell festgelegt werden kann, allerdings hat dies große Vorteile für die Darstellung der Risikotragfähigkeitsmodelle.

Wir raten bei der Auswahl des risikobehafteten Teils zur FTSE All World-Lösung vom ETF-Anbieter Vanguard. Dieser ETF besticht durch niedrige Kosten, eine einfache Handhabung und ist als ausschüttender oder thesaurierender ETF erhältlich.