7 Wege, die Abgeltungssteuer zu umgehen

💡

- Die Abgeltungssteuer wird auf Gewinne aus Kapitalanlagen erhoben.

- Vom Gewinn werden 25% Kapitalertragsteuer plus Solidaritätszuschlag und ggf. Kirchensteuer an das Finanzamt abgeführt.

- Bis zu einem Sparerpauschbetrag von 1.000€ sind Kapitalerträge steuerfrei.

- Wer durch einen buy and hold Ansatz keine Gewinne realisiert, zahlt auch keine Abgeltungssteuer.

- Durch geschicktes Ausschöpfen des Sparerpauschbetrags und einen buy and hold Ansatz, kannst du die Steuerlast reduzieren.

👉

- Richte zunächst bei all deinen Banken und Depots Freistellungsaufträge ein, damit die 1.000€ Sparerpauschbetrag berücksichtigt werden.

- Verteile den Sparerpauschbetrag damit auf die Banken so, dass künftige Gewinne möglichst unter dem Freistellungsauftrag bleiben.

- Kombiniere ausschüttende und thesaurierende ETFs so, dass der Freistellungsauftrag durch die Ausschüttungen ausgeschöpft werden kann oder realisiere Gewinne bis zu diesem Betrag durch geschickte Verkäufe.

In diesem Ratgeber erklären wir dir sieben Möglichkeiten, auf ganz legale Weise Steuern zu reduzieren. Es geht also nicht darum, illegale Steuerschlupflöcher auszunutzen, sondern von Möglichkeiten Gebrauch zu machen, die der Gesetzgeber so vorgesehen hat.

⚠️

So werden Kapitalerträge aus Aktien und ETFs besteuert

Bevor wir zu den Steuertipps kommen, erklären wir zunächst, wie Kapitalerträge versteuert werden.

Nur realisierte Gewinne werden versteuert

Die Kapitalertragsteuer musst du nur auf Gewinne bezahlen. Hast du ein Wertpapier für 100€ gekauft und der Kurs ist inzwischen auf 150€ gestiegen, wird dieser Gewinn zunächst nicht versteuert – denn schließlich existiert dieser nur theoretisch. Erst wenn das Wertpapier tatsächlich verkauft wird, wird der Gewinn in die Realität umgesetzt. In diesem Falle hast du dann einen Gewinn von 50€ realisiert und dieser Betrag wird versteuert.

Sparerpauschbetrag wird zunächst ausgeschöpft

Außerdem werden nur Gewinne versteuert, die über deinen Freibetrag – den sogenannten Sparerpauschbetrag hinausgehen. Dieser beträgt aktuell 1.000€ (für Verheiratete insgesamt das Doppelte). Nur jeder Euro Gewinn, der über die 1.000€ hinaus geht, wird versteuert.

Gewinne werden mit 25% Abgeltungssteuer versteuert

Für Gewinne, die realisiert werden und über den Sparerpauschbetrag hinaus gehen, werden 25% Steuern abgeführt. Hinzu kommen der Solidaritätszuschlag und eventuell die Kirchensteuer.

Im Ergebnis liegt die Steuer daher zwischen 26,375% und 27,99%. Wird ein Gewinn von 50€ realisiert, werden also zwischen 13,19€ und 14,00€ an das Finanzamt abgeführt.

💡

- Für thesaurierende ETFs wird eine Vorabpauschale erhoben, um die thesaurierten Ausschüttungen zu besteuern. Diese richtet sich nach dem Basiszins.

- Für Fonds, die zu mehr als 50% aus Aktien bestehen, gibt es eine sogenannte Teilfreistellung: Es wird nur auf 70% des Gewinns eine Steuer erhoben. Der Steuersatz von 25% reduziert sich dann also auf 17,5%.

1. Keinen Gewinn machen

Wer keine Gewinne realisiert, muss auch keine Steuern zahlen. Hier sind also buy and hold Investoren den Tradern steuerlich deutlich überlegen – also jene Investoren, die ein Wertpapier kaufen und für eine lange Zeit halten.

Kaufe daher nur Wertpapiere, die du für eine lange Zeit in deinem Depot halten möchtest. Wer ständig kauft und verkauft, realisiert Gewinne, von denen sofort eine Steuer abgezogen wird.

Wird ein Wertpapier hingegen nicht verkauft, bleibt der Kursgewinn so lange nur ein Gewinn auf dem Papier. Der Wert kann weiter für dich arbeiten und eine Rendite erzeugen. Erst zum Schluss, wenn du das Vermögen benötigst, wird dieses verkauft und versteuert.

Setze zudem möglichst auf thesaurierende ETFs, denn diese reinvestieren automatisch die Dividenden. Wird hingegen eine Dividende an dich ausgeschüttet, wird davon die Abgeltungssteuer abgezogen.

2. Verluste realisieren und verrechnen

Gewinn bedeutet, dass ein eventueller Verlust vorher davon abgezogen wurde. Besonders hilfreich ist, dass es hier nicht unbedingt darauf ankommt, in welchem Jahr der Verlust entstanden ist. Verluste können auch in spätere Jahre übertragen werden, um damit künftige Gewinne etwas kleiner zu rechnen.

Und das funktioniert so: Wenn ein Wertpapier mit Verlust verkauft wird, wird der Verlustbetrag in einem sogenannten Verlustverrechnungstopf vermerkt. In diesem „Topf“ werden alle realisierten addiert. Wird hingegen ein Gewinn realisiert, wird der Betrag erst vom Verlustverrechnungstopf abgezogen und der Topf wird entsprechend um diesen Betrag kleiner. Erst wenn der Verlustverrechnungstopf leer ist, werden Gewinne versteuert (vorausgesetzt, sie liegen über dem Sparerpauschbetrag).

Insgesamt gibt es nicht nur einen Verlustverrechnungstopf, sondern verschiedene. Beispielsweise werden Verluste aus Geschäften mit Derivaten getrennt von Verlusten aus Aktien- und ETF-Transaktionen verbucht. In deinem Depot findest du meist bei den Einstellungen eine Rubrik „Steuer“. Dort kannst du einsehen, wie viel gerade in den jeweiligen Verlustverrechnungstöpfen ist.

Wenn du einen Gewinn realisieren möchtest und zugleich ein Wertpapier hast, das ziemlich schlecht läuft und dir einen Verlust beschert, kann es sich lohnen, einfach in den sauren Apfel zu beißen, den Verlust zu realisieren und damit dann deinen Gewinn für die Steuer zu schmälern.

Manche Investoren realisieren auch bewusst Verluste, indem sie ein schlecht laufendes Wertpapier verkaufen und anschließend wieder kaufen. Für passive Investoren mit einem Buy and Hold Ansatz ist dies aber eher nicht lohnenswert.

3. Sparerpauschbetrag ausschöpfen durch ausschüttende ETFs

Entgegen dem ersten Steuertipp lohnt es sich bis zu einem bestimmten Betrag durchaus, auch Gewinne zu realisieren – nämlich genau bis zum Sparerpauschbetrag von 1.000€. Der Freibetrag gilt nämlich immer nur im aktuellen Jahr auf die Gewinne, die in diesem Jahr anfallen. Dieser kann also nicht gesammelt und ins nächste Jahr übertragen werden.

Um den Sparerpauschbetrag auszuschöpfen, kann es sich lohnen, zu einem bestimmten Grad auf ausschüttende ETFs zu setzen. Nämlich bis das Vermögen in diesem ausschüttenden Fonds so hoch ist, dass die Ausschüttungen den Freibetrag übersteigen.

💡

Wenn 10 Jahre Dividende von 500€ thesauriert werden, ist der Wert des Fonds insgesamt um 5.000€ gestiegen. Wird dieses Wertpapier verkauft, werden diese 5.000€ Wertsteigerung wie folgt versteuert: 5.000€ minus 1.000€ Sparerpauschbetrag ergeben 4.000€ zu versteuerndem Gewinn. 26,375% (Kapitalertragsteuer plus Solidaritätszuschlag) davon ergeben folglich 1.055€, die an das Finanzamt abgeführt werden müssen.

Wäre der gleiche Fonds ausschüttend und die 500€ würden jedes Jahr an das Finanzamt abgeführt werden, lägen diese Jahr für Jahr unter dem Sparerpauschbetrag. Es müsste in diesem Falle gar keine Steuer bezahlt werden.

Wenn man ausschüttende und thesaurierende Fonds so miteinander kombiniert, dass jedes Jahr Ausschüttungen exakt in Höhe des Sparerpauschbetrages anfallen, spart man auf diese Art Steuern. Wie der Name „Abgeltungssteuer“ sagt: Einmal realisierte und versteuerte Gewinne (auch, wenn sie unter dem Sparerpauschbetrag liegen und die Steuer null ist) sind abgegolten und müssen nicht mehr versteuert werden. Wir haben für dich einen praktischen Rechner zur Optimierung des Steuerfreibetrags von ETFs. Mit diesem Rechner kannst aus ausrechnen, wie du ausschüttende und thesaurierende Fonds optimal miteinander kombinieren kannst.

4. Sparerpauschbetrag ausschöpfen durch Verkäufe

Die Kombination von ausschüttenden und thesaurierenden ETFs hat den Nachteil, dass man nicht genau steuern kann, wie viel der ETF am Ende des Jahres genau ausgeschüttet haben wird. Von Jahr zu Jahr können sich die Ausschüttungen ändern, je nachdem, wie die im Fonds enthaltenen Unternehmen ihre Dividendenpolitik gestalten.

Daher kann man alternativ jedes Jahr kleine Verkäufe tätigen und auf diese Weise gezielt bis zum Sparerpauschbetrag einen Gewinn realisieren. Auch dieser Gewinn ist dann steuerlich abgegolten und dieser kann anschließend wieder reinvestiert werden.

Hier gibt es jedoch einen kleinen Fallstrick: Für die Besteuerung von Kapitalerträgen gilt das First In First Out Prinzip. Das bedeutet, der Anteil, den du als Erstes gekauft hast, wird auch als Erstes verkauft. Und so wird auch der Gewinn ermittelt.

💡

Am Tag 3 sinkt nun der Kurs um die Hälfte auf 150€. Die beiden Anteile im Portfolio sind also insgesamt nur noch 300€ wert. Da insgesamt 400€ investiert wurden, hast du nun auf dem Papier einen Verlust von 100€.

Nun entscheidest du dich dazu, einen Anteil des ETFs zu dem Kurs von 150€ zu verkaufen. Zwar hast du auf dem Papier einen Verlust von 100€ gemacht, dennoch ergibt sich dadurch für die Steuer ein realisierter Gewinn von 50€. Denn der erste Anteil wurde für 100€ gekauft und für 150€ verkauft.

5. Freistellungsauftrag hinterlegen und sinnvoll aufteilen

Die Abgeltungssteuer ist eine Quellensteuer. Das bedeutet, sie wird wie die Lohnsteuer automatisch vom Gewinn abgezogen und direkt an das Finanzamt abgeführt. Für dich hat das den Vorteil, dass du dich nicht weiter um die Versteuerung kümmern und dem Finanzamt keine ausführliche Gewinn-und-Verlust-Rechnung vorlegen musst - das erledigt alles die Bank für dich. Allerdings funktioniert das nicht, ohne dass du bei der Bank einen sogenannten Freistellungsauftrag hinterlegt hast. Wieso ist das so?

Die Bank kann nicht wissen, wie viel sie vom Sparerpauschbetrag berücksichtigen soll, denn theoretisch könntest du mehrere Depots bei verschiedenen Banken sowie einen Bausparvertrag und andere Geldanlagen besitzen, die jeweils Kapitalerträge generieren. Mit dem Freistellungsauftrag teilst du der Bank mit, wie viel sie von den 1.000€ Sparerpauschbetrag berücksichtigen soll.

Dadurch hast du die Möglichkeit, den Freibetrag geschickt auf verschiedene Banken zu verteilen.

Ist der Freistellungsauftrag zu niedrig oder hast du vergessen, diesen bei einer Bank zu hinterlegen, kannst du zu viel gezahlte Steuern jedoch auch wieder vom Finanzamt zurückholen. Dazu musst du eine Steuererklärung ausfüllen und bekommst die zu viel abgeführte Steuer wieder zurück. Dies ist dennoch ärgerlich, weil es Aufwand verursacht und die zu viel gezahlte Steuer eine Weile nicht investiert ist.

Wenn du aus verschiedenen Quellen Kapitalerträge bei unterschiedlichen Banken erhältst, solltest du möglichst einmal im Jahr all deine Freistellungsaufträge überprüfen und evtl. aktualisieren. Ansonsten reicht es, wenn du diesen ein einziges Mal einrichtest.

💡

6. Freiwillige Besteuerung nach Einkommensteuer

Wenn du ein sehr niedriges Einkommen hast, weil du zum Beispiel Student bist, kannst du auch weniger als 25% Kapitalertragssteuer bezahlen. Je nachdem, wie viel du verdienst, hast du einen bestimmten Einkommensteuersatz: Je mehr du verdienst, desto höher ist dieser.

Bis zu einem Einkommen von etwa 17.000€ pro Jahr liegt der Grenzsteuersatz unter 25%. In diesem Falle lohnt es sich, Kapitalerträge nicht pauschal mit der Kapitalertragsteuer von 25% zu besteuern, sondern diese wie Einkommen zu versteuern.

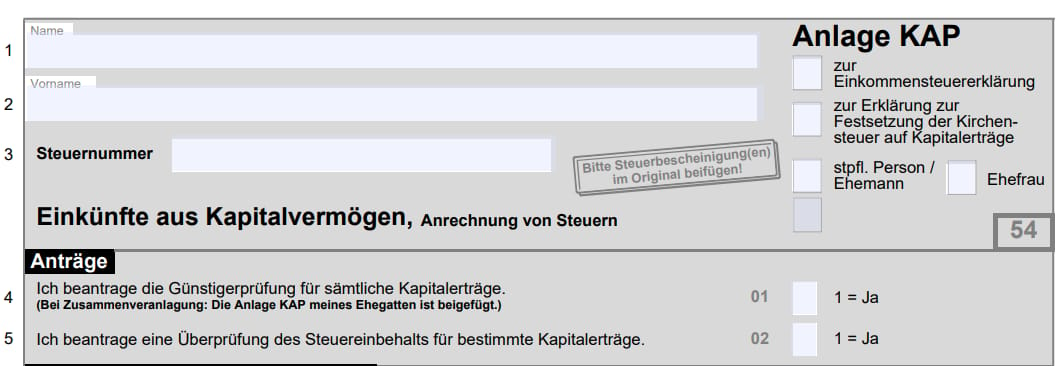

Dazu ist es notwendig, eine Steuererklärung abzugeben und in dieser eine sogenannte Günstigerprüfung zu beantragen. Das Finanzamt rechnet dann für dich beide Szenarien durch und besteuert deine Kapitalerträge so, dass es für dich am günstigsten ist. Die Günstigerprüfung wird in der Steuererklärung in der Anlage KAP in Zeile 4 beantragt:

7. Freibeträge der Kinder ausschöpfen

Viele Menschen, die Kinder haben, sparen nicht nur für die eigene Zukunft, sondern auch für ihre Kinder. Beispielsweise für das Studium, einen Führerschein oder einfach, um dem Kind für die eigene Vermögensbildung bereits einen kleinen Vorsprung mit auf den Weg zu geben.

Wer dieses Ziel verfolgt, kann besonders viel Abgeltungssteuer sparen, indem die Freibeträge des jeweiligen Kindes genutzt werden: Auch ein Kind hat einen Sparerpauschbetrag von 1.000€. Darüber hinaus gilt für das Kind ebenfalls der Grundfreibetrag von 12.096€. Nur Beträge oberhalb davon müssen überhaupt besteuert werden. Allerdings ist dieser Freibetrag bei Erwachsenen mit einem Einkommen in der Regel bereits ausgeschöpft. Insgesamt ergibt sich dadurch, wenn man noch einen Sonderausgaben-Pauschbetrag von 36€ dazu rechnet, ein jährlicher Freibetrag von 12.640€ für das Kind.

Nimmt man eine jährliche Rendite von 5% an, die Jahr für Jahr durch Ausschüttungen oder Gewinne realisiert wird, müsste das Kind erst ab einem Vermögen von 216.420€ Steuern bezahlen.

Dennoch kann man nicht einfach nach Belieben die Freibeträge der Kinder für sich selbst ausnutzen. Um von dem Freibetrag des Kindes zu profitieren, muss das Depot auf den Namen des Kindes eröffnet werden. Das Vermögen in dem Depot gehört also dann deinem Kind. Bis zum 18. Lebensjahr kannst du dieses treuhänderisch verwalten und darfst über das Vermögen nicht frei verfügen. Danach verfügt das Kind über den angesparten Betrag.

Also eigentlich profitierst nicht du steuerlich, sondern dein Kind. Wenn du jedoch ohnehin speziell für deine Kinder Geld anlegen möchtest, das auch ausschließlich ihnen zur Verfügung stehen soll, muss davon weniger versteuert werden und du kannst deine eigenen Freibeträge ausschließlich für das eigene Vermögen nutzen.

Fazit

Steuern spart, wer von Anfang an die Steuern im Blick hat. Denke immer daran, dass Steuern anfallen können und passe deine Investitionen eventuell daran an. Plane – soweit möglich – die Gewinne so, dass nicht in einem Jahr zu viele und einem anderen Jahr gar keine anfallen, um den Sparerpauschbetrag optimal auszunutzen. Und verteile die Freistellungsaufträge, wenn nötig, geschickt über verschiedene Depots.

👉