Investieren in China

💡

- China ist die zweitgrößte Volkswirtschaft der Welt und ist für knapp ein Sechstel des weltweiten Bruttoinlandsprodukts verantwortlich.

- Während die größten Volkswirtschaften größtenteils Industrieländer sind, gehört China nach wie vor zu der Gruppe der Schwellenländer.

- Der Zugang zum chinesischen Kapitalmarkt ist für ausländische Investoren stark eingeschränkt.

- Chinesische Aktien werden in verschiedene Aktienarten eingeteilt: Davon sind A-Shares, H-Shares und Offshore-Aktien die Bekanntesten.

- Die größten chinesischen Aktiengesellschaften sind als eine Holdinggesellschaft auf den Cayman Islands registriert.

👉

- Wenn du in chinesische Aktien investieren möchtest, eignet sich aufgrund der strengen Beschränkungen ein ETF, der chinesische Aktien abbildet

- Alternativ kannst du in chinesische Einzelwerte über sogenannte ADRs (American Depository Receipts) investieren.

- In einigen Fällen kann auch direkt in chinesische Offshore-Aktien investiert werden, die jedoch nur auf den Cayman Islands beheimatete Holding-Gesellschaften darstellen. In diesem Fall beginnt die ISIN-Nummer der Aktie mit “KY”.

- Wenn du über einen ETF in chinesische Aktien investieren möchtest, eignen sich dafür ETFs auf den MSCI China Index, den MSCI China A Index oder den CSI 300 Index.

- Zudem benötigst du generell zum Investieren ein Depot. Falls du noch auf der Suche nach einem geeigneten Depot bist, kannst du dieses in unserem Depot-Vergleich finden.

Wie groß ist China?

China ist die zweitgrößte Volkswirtschaft der Welt und diese ist in den vergangenen Jahrzehnten besonders schnell gewachsen. Ihr Bruttoinlandsprodukt beträgt knapp 15 Billionen US-Dollar. Somit nimmt China zusammen den USA den größten Anteil unter den fünf größten Volkswirtschaften ein.

| Land | BIP [Mrd. $] |

|---|---|

| Vereinigte Staaten | 20.893,750 |

| China | 14.866,740 |

| Japan | 5.045,100 |

| Deutschland | 3.843,340 |

| Vereinigtes Königreich | 2.709,680 |

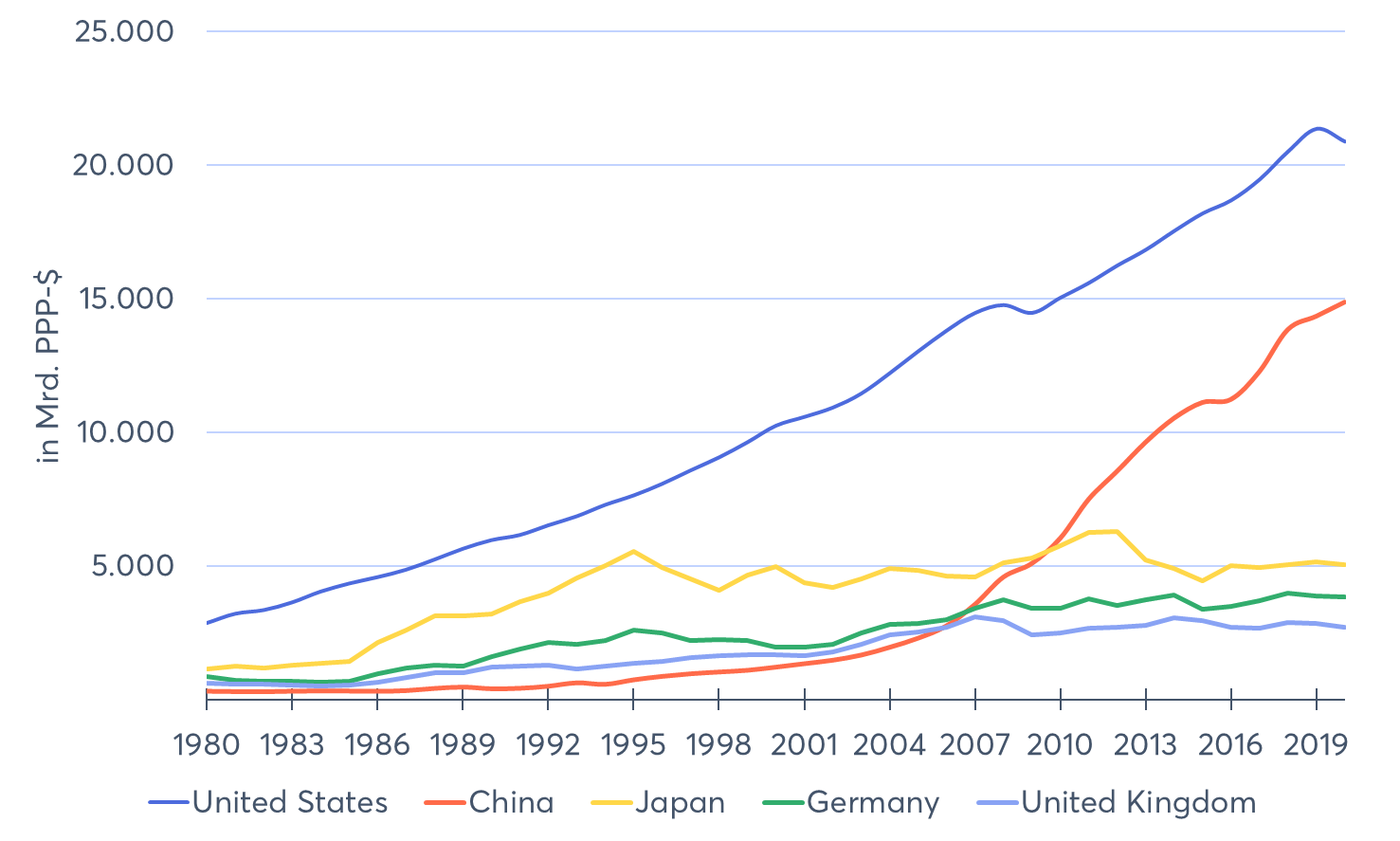

Die steile Aufholjagd in die Gruppe der größten fünf Volkswirtschaften der Welt und schließlich an den zweiten Platz sieht man besonders eindrucksvoll, wenn man sich die Bruttoinlandsprodukte dieser Länder im zeitlichen Verlauf anschaut.

Warum ist China ein Schwellenland

Zwar ist China die zweitgrößte Volkswirtschaft der Welt. Doch trotzdem zählt China zu den Schwellenländern. Das liegt unter anderem daran, dass China auf die Bevölkerung gerechnet trotzdem noch ein relativ armes Land ist. Aufgrund des noch recht geringen Bruttonationaleinkommens (BNE) pro Kopf wird China von der Weltbank in die Gruppe der “upper-middle-income-economies” eingestuft. Darin befinden sich Länder mit einem BNE pro Kopf von 4.096$ bis 12.695$.

Um beispielsweise die Kriterien von MSCI zu erfüllen, in die Gruppe der Industrieländer aufzusteigen, muss das BNE pro Kopf mindestens 25% über der oberen Grenze der Weltbank liegen. Darüber hinaus erhebt MSCI noch weitere Anforderungen für eine Klassifizierung als Industrieland. So muss ein Land beispielsweise einen sehr guten Marktzugang für ausländische Investoren bieten. Da der Zugang zum chinesischen Markt jedoch streng reglementiert ist, erfüllt China auch dieses Kriterium nicht. In unserem Artikel über Emerging Markets haben wir die Kriterien genau beschrieben.

Anteil von China an…

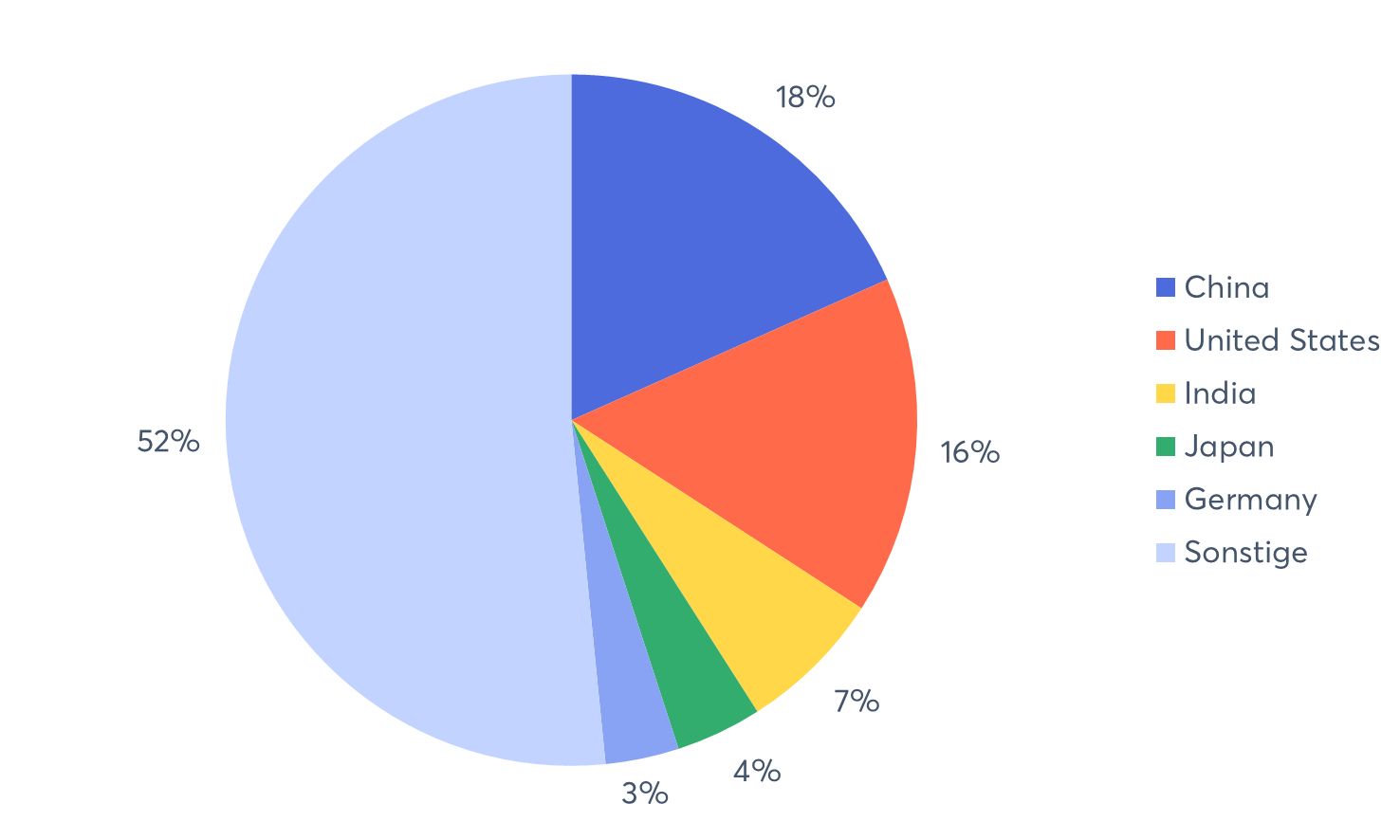

Welches Gewicht China in der Welt einnimmt, wird außerdem deutlich, wenn man die Bruttoinlandsprodukte von Ländern in Relation setzt. So haben die 5 größten Volkswirtschaften einen Anteil von 56% am weltweiten BIP. Die USA machen 25% aus und China mit 17% immerhin ein knappes Sechstel.

Schauen wir uns anschließend den Anteil von chinesischen Aktien an verschiedenen Aktienindizes an. Rund ein Drittel der Marktkapitalisierung, also dem Gesamtwert aller Aktien von Schwellenländern entfällt auf chinesische Aktien. Weltweit fallen chinesische Aktien hingegen nur zu 3,5% ins Gewicht, was einen großen Unterschied zum BIP-Anteil darstellt. In einem 70/30-Weltportfolio wäre die Volksrepublik zu ca. 9,2% vertreten. Der Anteil hält sich also in Grenzen.

| Index/Portfolio | Anteil von China |

|---|---|

| MSCI Emerging Markets | 30,78% |

| FTSE Emerging Markets | 33,65% |

| MSCI ACWI | 3,50% |

| 70/30 Weltportfolio | 9,23% |

Besonderheiten von chinesischen Aktien

Da die Volksrepublik China ihren Markt streng reguliert, gibt es einige Besonderheiten, die du bei chinesischen Aktien beachten musst. Kurzer Spoiler vorab: Als ausländischer Investor direkt in Aktien zu investieren, die in China ansässig sind, ist kompliziert bis unmöglich.

Chinas Aktien gliedern sich in unterschiedliche Arten von Aktien, die wir dir hier im Einzelnen erklären.

A-Aktien

Bei den meisten chinesischen Aktien handelt es sich um A-Aktien. Diese sind die originären chinesischen Aktien. Gehandelt werden A-Aktien über die Börsen in Shanghai und Shenzhen in der Währung Renminbi. Für chinesische Staatsbürger sind diese frei handelbar. Als privater ausländischer Investor hingegen kannst du diese nicht handeln. Erst seit dem Jahr 2002 sind diese grundsätzlich für ausländische institutionelle Investoren zugänglich, aber nur stark eingeschränkt.

Um als institutioneller Investor in A-Aktien zu investieren, muss man als sogenannter “Qualified Foreign Institutional Investors”, kurz QFII registriert sein. Darüber hinaus ist die Investitionssumme von den zugelassenen QFIIs an Quoten geknüpft. So gewährleistet der Staat, dass nicht zu viel ausländisches Investorengeld nach China fließt. Diese Quoten wurden über die Jahre nach und nach gelockert, sodass nun auch ETF-Anbieter zu einem nennenswerten Anteil chinesische A-Aktien in ihren Portfolios haben können.

Wenn du als privater Investor A-Aktien kaufen möchtest, bleibt dir nur die Möglichkeit, indirekt über einen ETF in diese zu investieren.

B-Aktien

Ursprünglich wurde die Aktienart der B-Aktien speziell für ausländische Investoren geschaffen. Diese hat jedoch an Bedeutung verloren, seitdem der Zugang zu A-Aktien geöffnet wurde. B-Aktien sind, wie A-Aktien, an den Börsen Shanghai und Shenzhen notiert, werden jedoch entweder in US-Dollar oder in Hongkong-Dollar gehandelt.

H-Aktien

H-Aktien wiederum unterscheiden sich von den anderen Aktienarten dadurch, dass diese an der Börse in Hongkong gehandelt werden. Es handelt sich dabei um in China ansässige Unternehmen. H-Aktien können auch gleichzeitig A-Shares oder B-Shares sein. Als H-Shares gehandelte A-Shares notieren an der Börse in Hong-Kong in der Regel mit einem deutlichen Preisabschlag.

Offshore-Aktien

A- und B-Shares gehören zu den Onshore-Aktien, also denen, die auf chinesischem Festland ansässig sind. Offshore-Aktien sind dagegen nicht in China ansässig. Gebäude, Mitarbeiter und die Geschäftstätigkeit sind zwar hauptsächlich in China. Trotzdem ist der offizielle Unternehmenssitz nicht in China selbst, sondern zum Beispiel auf den Cayman Islands.

Offshore-Aktien werden in diese Aktienarten unterteilt:

- P-Chips: Bei diesen Aktien handelt es sich um in Hongkong notierte Unternehmen, die ihren Unternehmenssitz nicht in China haben. Ein Großteil der Geschäftstätigkeit findet aber in China statt.

- Red-Chips: Dabei handelt es sich um Unternehmen, die sich in chinesischem Staatsbesitz befinden, ihre Umsätze größtenteils in China machen und ihren offiziellen Unternehmenssitz nicht in China haben. Auch diese sind in Hongkong notiert.

- N-Chips: Chinesische Unternehmen, die in den USA als ADRs (dazu später mehr) notiert sind.

VIE-Struktur: Aktien auf den Cayman Islands

Chinesische Offshore-Aktien sind zwar physisch in China tätig, ihre offizielle Registrierung haben sie aber woanders. Häufig haben diese ihren offiziellen Sitz auf den Cayman Islands und viele sprechen hier hämisch von Briefkastenfirmen.

Der Grund, weshalb man das tut, ist ganz einfach: Während auf der einen Seite chinesische Unternehmen gerne Gelder von ausländischen Investoren einsammeln möchten, sind die Unternehmen auf der anderen Seite auch sehr interessante Investitionsobjekte für dieselben Investoren. Der streng reglementierte Marktzugang ermöglicht beiden Seiten jedoch nicht zusammen zu finden.

Also gründen einige chinesische Unternehmen eine Holdinggesellschaft mit Sitz auf den Cayman Islands. Durch eine komplizierte vertragliche Ausgestaltung partizipiert die Holding an den Einnahmen der eigentlichen Firma, sodass die betriebswirtliche Situation darin gespiegelt wird.

Man spricht bei dieser rechtlichen Struktur auch von der sogenannten VIE-Struktur (Variable Interest Entity). Die Struktur sieht in der Regel folgendermaßen aus:

- Die chinesische Firma gründet eine Firma auf den Cayman Islands. Dabei handelt es sich im Prinzip nur eine Hülle

- Diese Hülle auf den Cayman Islands gibt Aktien aus und sammelt auf diese Art Kapital von Investoren ein.

- Dieses eingesammelte Kapital kann die Cayman-Firma an die chinesische Festland-Firma ausschütten.

- Zugleich erhält die Cayman-Firma einen Teil der Gewinne der chinesischen Firma.

- Auf diese Art werden die Investoren der Mantelfirma an den Gewinnen beteiligt. Es wird also so getan, als ob man als Investor in eine Firma investiert, die genau die Gewinne der eigentlichen chinesischen Firma nachempfindet.

Risiken der VIE-Struktur

Als Investor in eine solche Mantelfirma hält man lediglich einen Anteil an eben dieser Cayman-Firma, die nichts anderes besitzt als durch Verträge geregelte Ansprüche auf Gewinne der chinesischen Firma. Man hat weder Stimmrecht noch einen Anteil an der eigentlichen chinesischen Firma.

Somit ist man darauf angewiesen, dass diese Verträge auch eingehalten werden. Da die VIE-Struktur vom chinesischen Staat lediglich geduldet, aber nicht offiziell legitimiert ist, kann dieses Verhältnis auch jederzeit enden. Die Investition wäre in diesem Falle nichts mehr Wert.

Auch kann die Festland-Firma Geschäftszweige ausgliedern und in einer separaten Firma aufgehen lassen. Normalerweise würde man als Investor in diesem Falle entschädigt werden, da auf diese Art Wert aus der Firma entnommen wird. Nicht jedoch bei der VIE-Struktur: Hier hat man als Investor keine Ansprüche gegen die Festland-Firma.

Zu erkennen sind Mantelfirmen auf den Cayman Islands übrigens an ihrer ISIN-Nummer: Diese beginnt mit “KY”.

| Name | ISIN | Marktkapitalisierung [$] |

|---|---|---|

| Tencent Holdings Ltd | KYG875721634 | 460.410.315.716 |

| Alibaba Group Holding Ltd | KYG017191142 | 266.004.000.000 |

| Meituan | KYG596691041 | 153.142.833.149 |

| JD.Com Inc | KYG8208B1014 | 97.075.758.622 |

| NetEase Inc | KYG6427A1022 | 67.997.181.908 |

| Kuaishou Technology | KYG532631028 | 46.968.358.385 |

| Baidu Inc | KYG070341048 | 45.901.978.059 |

| Xiaomi Corp | KYG9830T1067 | 36.681.100.056 |

| WuXi Biologics (Cayman) Inc | KYG970081173 | 34.937.848.682 |

ADRs: Die Hülle um die Hülle

Aktien chinesischer Unternehmen, die auf den Cayman Islands ansässig sind, werden häufig über die Börse in Hongkong gehandelt. Dass diese in vielen Fällen beispielsweise nicht über die New York Stock Exchange gehandelt wird, hat häufig regulatorische Gründe.

Um diese dennoch in New York zu notieren, werden sogenannte ADRs. ADR steht für “American Depositary Receipt”. Dabei handelt es sich schlicht um ein Zertifikat, das den Kurs der Aktie abbildet. ADRs gibt es nicht nur für chinesische Aktien, sondern beispielsweise auch für einige russische oder sogar deutsche Wertpapiere. Die Aktie von Biontech wird beispielsweise auch als ADR gehandelt.

Die folgende Tabelle zeigt am Beispiel der Alibaba-Aktie, an welchen Börsen diese in welcher Form gelistet ist. An einigen Börsen ist die originäre Cayman-Aktie gelistet, zu erkennen an der ISIN-Nummer, die mit “KY” beginnt. An den meisten anderen Börsen wiederum ist ein ADR mit einer US-ISIN gelistet.

| ISIN | Wertpapierart | Börse |

|---|---|---|

| KYG017191142 | Stammaktie | The Stock Exchange of Hong Kong Ltd |

| BRBABABDR005 | DR | BM&F Bovespa SA Bolsa de Valores Mercadorias e Futuros |

| ARBCOM4601T8 | DR | Bolsa de Comercio de Buenos Aires |

| US01609W1027 | ADR | New York Stock Exchange |

| US01609W1027 | ADR | London Stock Exchange |

| US01609W1027 | ADR | Moscow Interbank Currency Exchange (MICEX) |

| US01609W1027 | ADR | Bolsa Mexicana de Valores S.A. de C.V. |

| US01609W1027 | ADR | Stuttgart Stock Exchange |

| KYG017191142 | Stammaktie | US 'Other OTC' and Grey Market |

| KYG017191142 | Stammaktie | Stuttgart Stock Exchange |

| KYG017191142 | Stammaktie | Bolsa Mexicana de Valores S.A. de C.V. |

| ARBCOM4601T8 | DR | Bolsa de Comercio de Buenos Aires |

| US01609W1027 | ADR | Vienna Stock Exchange - Cash Market |

ADRs bergen ähnliche Risiken wie die VIE-Struktur, denn auch hierbei handelt es sich wiederum nicht um eine echte Beteiligung am Unternehmen, sondern um eine Schuldverschreibung. Das bedeutet, ein Investor hat in diesem Falle kein Eigentum an einer Aktie, sondern lediglich einen vertraglich vereinbarten Anspruch darauf. Im Falle einer chinesischen Offshore-Aktie wäre dies ein Anspruch auf eine Aktie, die wiederum eine Cayman-Holding ist.

Immerhin sind die meisten ADRs sogenannte “gesponserte ADRs”, das heißt, die herausgebende Bank verwahrt die zugrunde liegenden Aktien als Sondervermögen.

ADRs sind nicht einheitlich gekennzeichnet, aber meist recht leicht zu erkennen.

Bei vielen Brokern ist die Abkürzung “ADR” im Namen der Aktie vorhanden. Das ist aber nicht immer der Fall. Ein weiterer Hinweis ist die ISIN des Unternehmens: Ein chinesisches Unternehmen mit einer US-Amerikanischen ISIN ist ein sicherer Hinweis darauf, dass es sich um ein ADR handelt.

Diese Indizes bilden chinesische Aktien ab

MSCI China

Wenn du in den MSCI Emerging Markets investierst, dann ist der MSCI China mit 31% ein Bestandteil davon. Darin sind 739 chinesische Aktien enthalten und bei denen handelt es sich um A-Shares, H-Shares, B-Shares, Red Ships, P Ships und ausländische Listings z.B. ADRs. A-Shares waren im MSCI China aufgrund der strengen Quotierung zunächst nur zu 5% vertreten und sind seit Februar 2019 zu 20% vertreten. Im MSCI China sind einige der großen chinesischen Tech-Konzerne wie Tencent oder Alibaba enthalten, die ein hohes Gewicht an dem Index haben. Die Top 10 Positionen haben ein Gewicht von 41% am Index.

| Name | Gewichtung |

|---|---|

| Tencent Holdings | 12,54% |

| Alibaba Group | 8,77% |

| Meituan | 4,59% |

| China Construction Bank | 3,37% |

| JD.com | 2,72% |

| NetEase | 2,12% |

| Ping An Insurance Group | 1,91% |

| Baidu | 1,83% |

| Industrial and Commercial Bank of China | 1,60% |

| Bank of China | 1,50% |

| Summe | 40,95% |

MSCI China A

Eine Alternative zum MSCI China bietet der MSCI China A an, der 497 chinesische A-Aktien enthält. Dieser ist deutlich diversifizierter als der MSCI China, da hier nicht die großen Tech-Unternehmen enthalten sind. Die Top 10 Positionen nehmen hier nur 20% ein.

| Name | Gewichtung |

|---|---|

| Kweichow Moutai | 5,98% |

| Contemporary Amp | 2,51% |

| China Merch Bk | 2,16% |

| Wuliangye Yibin | 1,76% |

| China Yangtze | 1,44% |

| BYD Co | 1,42% |

| Ping An Ins | 1,26% |

| Longi Green Ener | 1,13% |

| Industrial Bank | 1,08% |

| Shenzhen Mindray | 0,97% |

| Summe | 19,71% |

Bei den Aktien, die im MSCI China A enthalten sind, handelt es sich lediglich um Aktien die über “Stock Connect” handelbar sind. Dabei handelt es sich um einen Investitionskanal, um in A-Shares zu investieren. “Stock Connect” verbindet, vereinfacht gesagt, die beiden Börsen in Shanghai und Hong Kong miteinander. Es gehört zur Methodik von MSCI, diejenigen Aktien bei der Indexerstellung heraus zu filtern, die nicht in “Stock Connect” gelistet sind.

CSI 300

Ein ebenfalls interessanter Aktienindex ist der chinesische CSI 300 Index. Dieser enthält die 300 größten chinesischen A-Aktien. Dieser Index wird von den chinesischen Börsen selbst herausgegeben.

Fazit: In China investieren?

China ist ein interessanter Markt, den man allein der Größe wegen kaum ignorieren kann. Daher sollten in einem marktneutralen Weltortfolio nicht nur China, sondern Schwellenländer insgesamt enthalten sein. Wegen des stark eingeschränkten Marktzugangs für ausländische Investoren bergen chinesische ADRs oder Einzelaktien durch die VIE-Struktur neben dem gewöhnlichen Marktrisiko auch ein Kontrahentenrisiko. Daher ist die einzige Möglichkeit, diversifiziert in chinesische Aktien zu investieren, eine Investition in ETFs.

Wer sein Weltportfolio ein wenig variieren möchte, kann anstatt eines MSCI Emerging Markets oder MSCI China in einen ETF investieren, der chinesische A-Aktien abbildet. In diesem Falle verzichtet man im Portfolio jedoch auf große Tech-Unternehmen wir Tencent oder Alibaba.