Brutto-Netto-Rechner 2025 | Gehaltsrechner | Lohnrechner

Gehalt wird in den meisten Fällen als Bruttogehalt angegeben. Das liegt daran, dass das Nettogehalt – also das Gehalt, dass du tatsächlich ausgezahlt bekommst – ja nach Abzügen sehr unterschiedlich sein kann. Unser Brutto-Netto-Rechner hilft dir dabei, dein Nettogehalt unter Berücksichtigung von Steuern, Abgaben und anderen Faktoren zu kalkulieren.

💰

Angaben zum Gehalt

Angaben zur Besteuerung

Angaben zur Sozialversicherung

Was bedeutet Brutto?

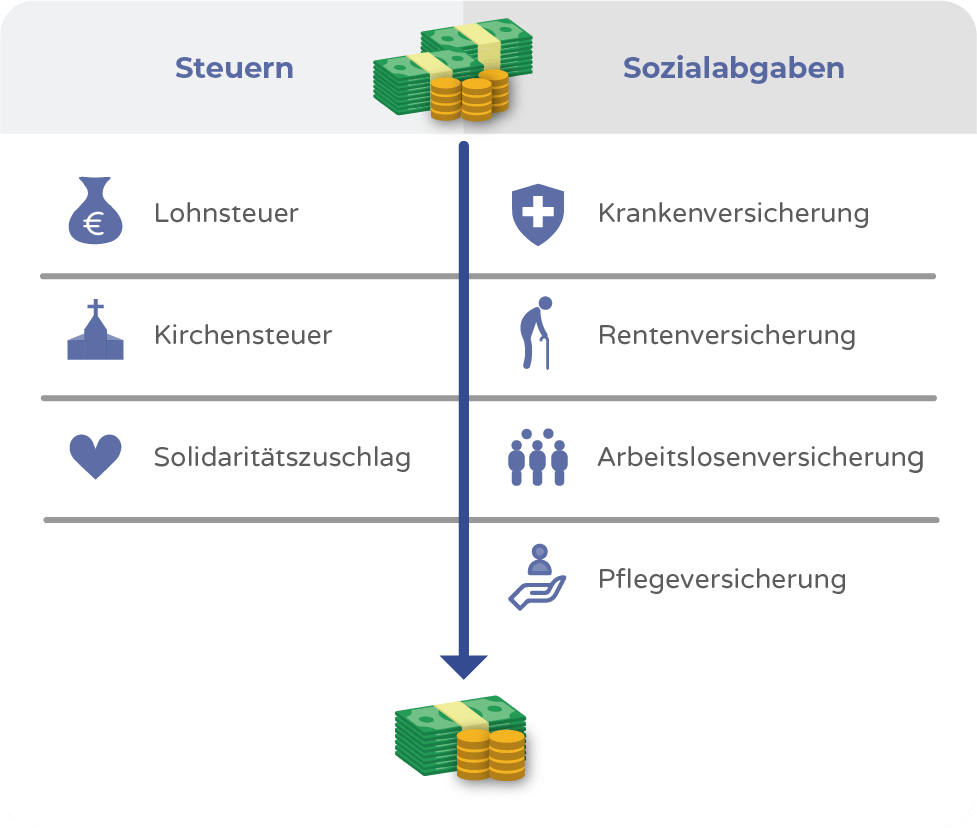

„Brutto“ bezeichnet das Gehalt, das meist in Jobinseraten, Gehaltsverhandlungen oder Alltagsgesprächen genannt wird. Dabei ist das, was schlussendlich auf dem Konto landet, viel weniger als dieser Bruttolohn. Das liegt daran, dass im Bruttogehalt die Steuerabzüge, Krankenversicherungsbeiträge oder Ähnliches noch nicht abgezogen sind.

Im Bruttogehalt sind also enthalten:

Nettolohn

Lohnsteuer

Solidaritätszuschlag

Kirchensteuer

Krankenversicherung

Pflegeversicherung

Rentenversicherung

Arbeitslosenversicherung

Laut Quellen des Statistischen Bundesamts lag die Höhe der durchschnittlichen Abzüge je Arbeitnehmer 2018 bei etwas über 30%. Das heißt, dass mehr als ein Drittel des durchschnittlichen Bruttogehalts abgezogen wird. Davon wiederum entfallen jeweils die Hälfte auf Steuern und Sozialabgaben. (Quelle: sozialpolitik-aktuell.de, 09/20)

Was bedeutet Netto?

„Netto“ bezeichnet im Zusammenhang mit unserem Brutto-Netto-Rechner das reine Gehalt nach Abzügen. Das ist also der Betrag, der tatsächlich auf deinem Konto landet. Sein Nettogehalt zu kennen, ist eine wichtige Voraussetzung für eine gut organisierte Finanzplanung, da man schnell vom tatsächlichen Nettolohn auf der Gehaltsabrechnung überrascht werden kann.

Wie funktioniert der Brutto-Netto-Rechner?

Unseren Brutto-Netto-Rechner haben wir möglichst einfach gebaut, damit jeder schnell herausfinden kann, wie hoch das eigene Gehalt netto wirklich ist. Denn die Höhe der Abzüge stark abhängig davon, in welcher Lebenssituation man sich befindet – ob man Kinder hat oder nicht, verheiratet ist, usw.

Deshalb musst du zusätzlich zu deinem Bruttolohn auch weitere Dinge wie deine Steuerklasse, das Bundesland aus dem du kommst, oder dein Alter angeben. Am Ende erfährst du dann deinen Nettolohn. In folgendem Video findest du ausführliche Erklärungen zum Rechner.

„Angaben zum Gehalt“ im Brutto-Netto-Rechner

Gehen wir nun Feld für Feld durch die Angaben, die im Brutto-Netto-Rechner getätigt werden müssen. Als Erstes müssen verschiedene Daten zum Bruttogehalt in den Lohnrechner eingegeben werden.

Bruttolohn: Der Bruttolohn oder das Bruttogehalt bezeichnet das Gehalt vor allen Abzügen – so wird es meist in Stellenanzeigen oder Gehaltsverhandlungen angegeben.

Zeitraum: Der Zeitraum, auf den sich das Bruttogehalt bezieht, kann variieren. An manchen Stellen wird es pro Jahr, an anderen pro Monat angegeben.

Abrechnungsjahr: Das Abrechnungsjahr bezieht sich auf das Jahr, in dem das Bruttogehalt in ein Nettogehalt umgerechnet werden soll. Steuersätze und -freibeträge können sich genau wie Krankenversicherungsbeiträge je Jahr verändern.

„Angaben zur Besteuerung“ im Brutto-Netto-Rechner

Weiter geht es mit den Angaben zur Besteuerung in unserem Brutto-Netto-Rechner. Diese sind besonders wichtig, da sie die Hälfte der Abzüge vom Bruttogehalt ausmachen. Deswegen haben wir im Folgenden alle wichtigen Punkte noch einmal genau erklärt.

Steuerklasse

In Deutschland gibt es 6 verschiedene Steuerklassen. In welche Steuerklasse man eingeordnet wird, bestimmt die Höhe von Lohnsteuer, Solidaritätszuschlag und Kirchensteuer. Die Einordnung in die jeweilige Steuerklasse hängt von der Familiensituation des Steuerzahlers ab.

- Steuerklasse I: In diese Steuerklasse kommt man, wenn man ledig, dauerhaft getrennt oder geschieden lebend oder verwitwet ist. Des Weiteren zählen dazu verheiratete Arbeitnehmer, deren Partner im Ausland leben und Paare in eingetragenen Lebenspartnerschaften.

- Steuerklasse II: Diese Steuerklasse ist für Alleinerziehende und getrennt Lebende vorgesehen. Hier ist Voraussetzung, dass mindestens ein Kind seinen Haupt- oder Nebenwohnsitz bei dem Betreffenden hat.

- Steuerklasse III: Wer verheiratet ist und entweder ein höheres Einkommen als der Ehepartner hat oder alleinverdienend ist, kommt in Steuerklasse III. Der Ehepartner wird dementsprechend in Steuerklasse V eingeordnet.

- Steuerklasse IV: Diese Steuerklasse ist für verheiratete Doppelverdiener vorgesehen, deren Einkommen ungefähr gleich hoch ist. Die Ehepartner beantragen dann beide dieselbe Steuerklasse.

- Steuerklasse V: Verheiratete, deren Ehepartner mehr verdient, werden in die Steuerklasse V eingeordnet. Der Ehepartner kommt dann in Steuerklasse III.

- Steuerklasse VI: Gilt unabhängig vom Familienstand für Zweit- und Nebenjobs. Es sollte möglichst vom Arbeitgeber des niedrigeren Einkommens diese Steuerklasse beantragt werden.

Steuerfreibetrag

Um das Existenzminimum für alle deutschen Bürger zu garantieren, gibt es hier einen Steuerfreibetrag, der automatisch vom zu besteuernden Gehalt abgezogen wird. Nur das, was darüber liegt, wird versteuert. Für Alleinstehende gilt beispielsweise ein Steuerfreibetrag von 12.096€.

Zu diesem sogenannten Grundfreibetrag kommen aber noch einige andere mögliche Freibeträge, je nach Lebenslage. Dazu zählen z.B. die Werbungskostenpauschale in Höhe von 1.230€, mit denen Arbeitnehmer pauschal ihre anfallenden Werbungskosten abgegolten bekommen, oder die Entfernungspauschale, im Volksmund Pendlerpauschale genannt, die die Steuerlast für Arbeitnehmer mit einem langen Arbeitsweg erleichtern soll. All diese zusätzlichen Freibeträge sollten in das Feld eingetragen werden, da sie einen erheblichen Einfluss auf das zu besteuernde Einkommen haben, also die Bemessungsgrundlage der Steuern.

Kirchensteuerpflichtig

Wer in Deutschland steuerpflichtig ist und einer evangelischen oder katholischen Kirche angehört oder Mitglied einer jüdischen Kultusgemeinde ist, bezahlt die Kirchensteuer. Für diese ist das jeweilige Bundesland zuständig und dementsprechend variieren auch die Steuersätze. In allen Bundesländern außer Bayern und Baden-Württemberg liegt diese bei 9% der anfallenden Einkommensteuer, in den beiden Ausnahmeländern sind es 8%. Hinzu kommt noch ein eventuell zu zahlendes Kirchgeld.

Bundesland

Aufgrund einiger Unterschiede muss auch das Bundesland im Gehaltsrechner angegeben werden, um das Nettogehalt zu ermitteln. Das liegt einerseits an den oben genannten Unterschieden bei der Kirchensteuer, außerdem gibt es beispielsweise auch bei der Höhe der Pflegeversicherungsbeiträge Unterschiede.

Dein Alter

Das Alter wirkt sich auf die Kalkulation von unserem Brutto-Netto-Rechner vor allem dann aus, wenn man bereits etwas älter ist. Ab der Vollendung des 64. Lebensjahres gibt es einen Altersentlastungsbetrag, der dazu dienen soll, die Steuerlast für ältere Bürger zu verringern. Mit diesem sinkt die Bemessungsgrundlage, also das zu versteuernde Einkommen, um einen festgeschriebenen Prozentsatz.

Kinder

Aufgrund des Kinderfreibetrags, der beiden Eltern zusteht und pro Kind einen bestimmten Betrag des Einkommens der Eltern steuerfrei gelten lässt, muss in unserem Gehaltsrechner auch die Anzahl der Kinder eingetragen werden. Allerdings werden Kindergeld und Kinderfreibetrag bei der Einkommensteuer verrechnet, beim Soli und der Kirchensteuer wird er aber definitiv berücksichtigt.

„Halbe Kinder“ (also zum Beispiel 0,5 oder 1,5) werden berücksichtigt, wenn beispielsweise ein Ehepartner ein Kind aus einer alten Beziehung mit in die Ehe einbringt und sich dementsprechend den Steuervorteil mit dem anderen Elternteil teilt.

„Angaben zur Sozialversicherung“ im Brutto-Netto-Rechner

Die meisten abhängigen (also nicht-selbstständigen) Tätigkeiten sind in Deutschland sozialversicherungspflichtig. Das bedeutet, dass unabhängig von ihrem Einverständnis von Arbeitnehmer wie -geber Beiträge an die Sozialversicherung direkt vom Gehalt abgeführt werden müssen. Die Sozialversicherung besteht aus der in Deutschland generell verpflichtenden Krankenversicherung, den Renten-, Pflege- und Arbeitslosenversicherungen.

Krankenversicherung

In Deutschland kann man sich sowohl durch eine gesetzliche Krankenversicherung (GKV) wie auch private Krankenversicherung (PKV) versichern lassen. Einer Krankenkasse anzugehören, ist in jedem Fall Pflicht. Die gesetzlichen Krankenkassen sind dementsprechend verpflichtet, jeden aufzunehmen, sofern er sozialversicherungspflichtig beschäftigt ist und nicht privat versichert. Bei den Gesetzlichen hängt die Höhe des Beitrags vom Einkommen ab, bei den Privaten vom Alter und dem gesundheitlichen Zustand. Die jeweiligen Tarife mit verschiedenen Leistungen unterscheiden sich stark voneinander.

🔥

Beitragssatz / PKV-Beitrag (monatlich)

Der Beitragssatz bezieht sich auf die Höhe des monatlichen Beitrags zur Krankenversicherung, wenn man gesetzlich krankenversichert ist. Der allgemeine, gesetzlich festgeschriebene Beitragssatz liegt bei 14,6%, der ermäßigte hingegen bei 14%. Dieser gilt für Krankenkassen-Mitglieder, die keinen Anspruch auf Krankengeld haben, wie z.B. Hausfrauen oder -männer, Selbstständige oder Studenten.

Analog dazu muss bei privat Versicherten der monatliche PKV-Beitrag angegeben werden. Dieser kann bei der jeweiligen Krankenkasse erfragt werden. Er ist bezogen auf Gesundheit und Alter des Versicherten und damit individuell unterschiedlich.

Zusatzbeitrag / Arbeitgeberzuschuss

Bei den gesetzlichen Krankenversicherungen kann ein Zusatzbeitrag verlangt werden, dessen Höhe die jeweilige GKV selber bestimmt. Dieser wird selbstverständlich in unserem Gehaltsrechner mit berücksichtigt.

Im selben Feld wird bei der PKV der Arbeitgeberzuschuss eingetragen, der vom Arbeitgeber steuerfrei gezahlt werden kann. Übernommen werden maximal 50% des PKV-Beitrages inklusive Zusatzleistungen, im Jahre 2024 aber höchstens 421,76€.

Rentenversicherungspflicht

Grundsätzlich sind alle Arbeitnehmer pflichtversichert in der Deutschen Rentenversicherung. Deswegen ist auch dies Teil von unserem Brutto-Netto-Rechner. Zusätzlich dazu fallen einige andere Gruppen in die Rentenversicherungspflicht, zum Beispiel Auszubildende, Wehrdienstleistende und bestimmte Selbstständige wie Künstler, Handwerker oder Seelotsen. Die gesamte Liste kann hier eingesehen werden.

Nachdem alles eingetragen wurde, kann man schon der Berechnen-Button klicken und das Ergebnis von unserem Lohnrechner einsehen!

Brutto-Netto-Rechner: Ergebnis erklärt!

Das Ergebnis der Kalkulation mit unserem Brutto-Netto-Rechner führt alle Resultate übersichtlich auf und zeigt vor allem an, wie hoch das Nettogehalt ist und wie hoch die jeweiligen Abzüge sind.

Was ist die Lohnsteuer?

Die Lohnsteuer wird vom Arbeitgeber monatlich direkt vom Lohn abgeführt und an das Finanzamt gezahlt. Die Lohnsteuer steigt mit höherem Einkommen: Der aktuelle Prozentsatz liegt bei 14-45%. Wenn man eine Steuererklärung abgibt, wird die bereits gezahlte Lohnsteuer auf die tatsächlich fällige Einkommensteuer angerechnet. So kann es kommen, dass man entweder Steuern nachzahlen muss - oder auch Geld zurückbekommt. Wir zeigen sie hier im Ergebnis vom Lohnrechner als monatliche und jährliche Summe an.

Was ist der Solidaritätszuschlag?

Der Solidaritätszuschlag oder auch „Soli“ im Volksmund ist ein Zusatz zur Einkommensteuer. Dieser wurde ursprünglich 1991 eingeführt, um auf ein Jahr befristet erhöhte Mehrkosten der Wiedervereinigung zu decken, besteht aber seitdem fort. Der „Soli“ wird in Höhe von 5,5% auf die Einkommensteuer veranschlagt. Das heißt, der Soli beträgt nicht 5,5% der Bemessungsgrundlage (des Gehaltes), sondern 5,5% von z.B. 42% (Spitzensteuersatz). Seit 2021 ist der Solidaritätszuschlag aber für einen großen Teil der Bevölkerung weggefallen.

Was ist die Pflegeversicherung?

Die Pflegeversicherung sichert für den Fall der Angewiesenheit auf dauerhafte Pflege (mehr als 6 Monate) ab. Als Mitglied einer gesetzlichen Krankenkasse werden automatisch 4% oder 3,4%, wenn Kinder vorhanden sind, des Einkommens abgeführt. Wer privat krankenversichert ist, ist in der Regel auch privat pflegeversichert.

Was ist die Arbeitslosenversicherung?

Die Arbeitslosenversicherung besichert – wie bereits der Name sagt – den Fall einer Arbeitslosigkeit. Arbeitslosenversicherungspflichtig sind hier wieder alle abhängig Beschäftigten und bestimmte andere Gruppen wie Wehrdienstleistende. Die Höhe der Arbeitslosenversicherung liegt derzeit bei 2,6% des beitragspflichtigen Bruttoentgelts.

🤝

Gehaltsrechner bei Teilzeit, Werkstudent & Minijob

Nicht nur bei Vollzeitbeschäftigten gibt es Unterschiede im Brutto- und Nettolohn. Natürlich auch in Teilzeit, aber auch als Werkstudent oder Minijobber können Abgaben fällig werden. Wann welche Abzüge von deinem Gehalt abgehen und wann unser Brutto-Netto-Lohnrechner hilfreich sein kann, erfährst du hier.

Teilzeit

Wer in Teilzeit arbeitet, kann unseren Lohnrechner ganz einfach ohne größere Umstellungen verwenden. Schwieriger wird es, wenn an mehreren Arbeitsplätzen gleichzeitig gearbeitet wird. Dann verändern sich nämlich die Steuerklassen. Die Stelle, mit der mehr verdient wird, fällt in Steuerklasse I, während die geringer entlohnte in die Steuerklasse VI fällt. Wichtig ist unbedingt, eine Doppelbeschäftigung mit beiden Arbeitgebern abzusprechen und diesbezüglich die Arbeitsverträge sehr genau zu lesen, damit es später nicht zu Komplikationen kommt.

Werkstudent

Als Werkstudent kann man neben dem Studium maximal 20 Stunden in der Woche arbeiten, in den Semesterferien hingegen sogar bis zu 40. Dies ist eine optimale Möglichkeit für Studenten, neben dem Studium Arbeitserfahrung zu sammeln und sich seinen Lebensunterhalt zu verdienen. Was dein Gehalt pro Stunde ist, kannst du übrigens mit unserem Stundenlohnrechner ausrechnen.

Im Lohnrechner gibt es hierbei einige wichtige Sachen zu beachten. Als Werkstudent ist man von den meisten Sozialabgaben befreit. Man muss nur Lohnsteuer und Pflegeversicherung entrichten, die Beiträge zur Renten-, Kranken- und Arbeitslosenversicherung entfallen.

Minijob

Flexible Beschäftigungen als Minijob sind in Deutschland seit Jahren sehr beliebt. Minijobs zeichnet aus, dass höchstens 556€ im Moment verdient werden kann, zum Beispiel als kleines Nebeneinkommen. Hier muss der Arbeitgeber einen Pauschalbetrag in die gesetzliche Rentenversicherung für den Arbeitnehmer einzahlen, der auch einen kleinen Eigenbeitrag übernehmen muss. Es gibt die Möglichkeit, sich davon als Minijobber befreien zu lassen. Dann gilt hier: „Brutto gleich netto“.

Transparenz ist uns wichtig: Deshalb sind unsere Rechner als Open-Source-Projekt auf GitHub verfügbar. Wir freuen uns, wenn du hinter die Kulissen blicken oder Ideen zur Verbesserung einbringen möchtest.

Mehr Netto vom Brutto: Wie geht das?

Wer zum ersten Mal den Brutto-Netto-Rechner verwendet, kann am Anfang geschockt sein von der Höhe der Abzüge. Zwar sind viele Abgaben wie der Krankenkassenbeitrag fix, bei gewissen anderen Abzügen ist es aber möglich, einige Stellschrauben zu verändern, damit die Abgabelast zu verringern und Geld zu sparen. Dabei wird fast jeder über die Steuersoftware ELSTER stoßen, mit dem man relativ einfach seine eigene Steuererklärung erstellen und einreichen kann.

Hier die wichtigsten Tipps zusammengefasst:

Krankenkassen-Zusatzbeitrag senken: Wer gesetzlich versichert ist, kann verschiedene Angebote vergleichen und zu einer Krankenkasse mit einem niedrigeren Zusatzbeitrag wechseln. Der generelle Beitragssatz hingegen ist fix.

Steuererklärung machen: Wer regelmäßig seine Steuererklärung macht, kann sich viel Geld durch diverse Steuerersparnisse zurückholen. Mit der elektronischen Steuererklärungssoftware ELSTER ist dies kein Hexenwerk mehr, sondern geht relativ schnell.

Aus der Kirche austreten: Die Kirchensteuer beträgt 8 oder 9% der gezahlten Einkommensteuer, je nach Bundesland. Wer sowieso mit der Kirche fremdelt oder versucht, pragmatisch zu wirtschaften, kann durch einen Austritt viel Geld sparen. Allerdings sind natürlich mit dieser Entscheidung religiöse/spirituelle Faktoren verbunden, mit denen man sich vorher auseinandersetzen sollte.

Sachleistungen statt Lohnerhöhung: Durch Sachzuwendungen wie Mitarbeitertickets kann eine Lohnerhöhung deutlich steuersparender gestaltet werden.

Heiraten: Mit der Eheschließung sind einige steuerliche Vorteile verbunden. Auch hier gilt es, nicht nur die materielle Seite zu beachten, sondern eine abgewogene Lebensentscheidung zu treffen.